Det norske markedet for kredittobligasjoner hadde i perioden fra 2003-2007 en utvikling uten sidestykke. Drevet av kombinasjonen av kraftig oppgangsperiode i verdensøkonomien, høye spreader (rentepåslag utover statsobligasjonsrenten) etter forrige nedtur og meglerhus som så muligheten for stort inntektspotensial, ble investors lokket til denne aktivaklassen. For Norge muliggjorde denne kombinasjonen blant annet en voldsom vekst og innovasjon innenfor olje- og offshoresektoren. Dagens vanskjøttede marked tilsier imidlertid at det skal bli svært dyrt for selskapene å få tak i denne type lån i fremover.

Finn én feil

Logikk skulle tilsi at antallet investorer i slike obligasjoner ble redusert etter hvert som den økonomiske sykelen hadde vart noen år og betalingen ble dårligere, men det motsatte skjedde. Bedriftene kunne i stedet glede seg over at ikke bare økte investorappetitten, men at disse godtok et stadig mindre rentepåslag. En fantastisk tid for både låntagere og meglere. I 2007 lånte selskapene billigere enn de noen gang tidligere hadde gjort, meglerinntjeningen var rekordhøy, samtidig som investorene fikk historisk dårlig betalt. En noe underlig kombinasjon, men det er tross alt et fritt land.

Skamløse eiere uten ryggrad

Situasjonen i dag preges av mindre idyll. Kredittkrisen har avslørt at både sikkerheten bedriftene stilte for disse lånene og fremtidig inntjening var kraftig overvurdert. Det samme er tilbakebetalingsviljen og, i mange tilfeller, redeligheten til både eiere og ledelse. Nå tenker disse utelukkende kortsiktig og kun på seg selv. Nå handler det om å rane obligasjonseierne med alle midler og for alt hva man kan. Det er jo tross alt bare business. Eksempler på selskaper som lovet gull og grønne skoger, men i dag ønsker hele eller deler av gjelden ettergitt eller konvertert til aksjekapital og til svært dårlige betingelser er lang. Her er noen av selskapene som har det til felles at obligasjonseiernes verdier eller sikkerhet forringes: Petromena, Valhalla, Skeie, RXT. Krill Seaproducts, Oceanteam, PetroProd, Peterson AS, Seabird Exploration, Malka Oil, Hurtigruten etc etc. Det fines i dag ingen skam å spore hos låntagere som det viser seg har overdrevet sine utsikter og overskredet sine budsjetter. 2006 og 2007 var rekordår med hensyn til å låne ut penger til ledere og eiere uten ære, samvittighet og ryggrad.

Når krybben er tom bites hestene

Dette ordtaket er vel den beste beskrivelsen for hvorfor situasjonen er som den er. Det synes også å være lite hjelp å få fra emisjonsprospektene. Dette fordi meglerhusene stort sett ukritisk baserte seg på selskapenes egen ”hype” som dokumentasjon for en rosenrød fremtid. Mer kreves ikke når Kredittilsynet tillater dem å inkludere en ansvarsfraskrivelse for innholdet sterk nok til å fremprovosere en rettslig benådning av Vatikanske dimensjoner, skulle noen våge å etterprøve den. Obligasjonseierne får også lite medhold fra meglerne når det er snakk om restrukturering. Disse har tross alt mottatt store honorarer fra selskapene for å fremskaffe lån, og lojaliteten i finansmarkedet går alltid til den som betaler mest.

20% spread mellom kjøper og selger, 50% forskjell i verdsettelser

Mens Kredittilsynet og forbrukermyndighetene etter 15 år fant det riktig å engasjere seg i markedet for strukturerte produkter, har kredittobligasjonsmarkedet forløpig vært immun mot en slik iver. Muligens er dette noe av grunnen til at Kredittilsynet planlegger å skifte navn til ”Finanstilsynet”. Manglende gjennomsiktighet i kredittobligasjonsmarkedet har nemlig tillatt marginer og inntekter for meglerhusene av en størrelse normalt forbundet med en organisasjon som ble opprettet på Sicilia sent på 1800-tallet. Det finnes i kredittobligasjonsmarkedet ingen synlig informasjon om kjøps- og salgsinteresser som investorer kan forholde seg til. Og med mindre man har svært bred meglerkontakt, både mot norske og utenlandske meglere, er det nærmest umulig å kvalitetssikre nivåene man blir fortalt. Desember 2008 var det svært lite volum i annenhåndsmarkedet, men dette til tross var det en av de mest lønnsomme månedene for meglerne som drev slik omsetning. Den eneste måten inntektene kan økes med synkende volum er gjennom økte marginer.

Verdsettelser er et annet problem. Dette gjøres ved anslag som sendes ut fra ulike meglerforetak og administratorer ved slutten av måneden. Det er en kjensgjerning at verdsettelsen på samme obligasjon lett kan sprike med 50% rett og slett fordi de angjeldende ikke setter seg ned og forsøker å komme til en prising alle kan godta. I en tid hvor det internasjonalt har vært store skandaler som følge av uriktige verdifastsettelser ville man ha trodd at Kredittilsynet, Verdipapirfondenes forening, Fondsmeglerforbundet og Oslo Børs alle ville være svært opptatt av dette. Dessverre er så ikke tilfelle. Også norske verdipapirfond priser i mange tilfeller samme obligasjon vidt forskjellig. Fond som har priset lavt ser ut som har gjort en mye dårligere jobb enn de som har priset dem høyt, til tross for at de sitter med det nøyaktig samme papiret. Ved tegning og innløsninger foregår det følgelig potensielt store feilaktige formuesoverføringer. Skulle myndighetene en dag våkne opp finnes her godt med dokumentasjon.

Norsk Tillitsmann – få ansatte, enorme overskudd

Norsk Tillitsmann ASA er et selskap som ble opprettet i 1993 for å ivareta obligasjonseiernes interesser. I perioden 2003-2007 hadde Norsk Tillitsmann et overskudd på 90 millioner kroner. Eierne er banker og styresammensetningen glimrer med fravær av uavhengige investorer. Norsk Tillitsmann har både kompetanse, vilje og kunnskap men mangler ressurser til å følge opp alle misligholdene som idag hagler inn. Med et akkumulert overskudd som sikkert er over 100 millioner kroner når vi tar med 2008, skulle man tro at eierne kunne avse noe til å øke staben slik at man var i stand til å oppfylle formålsparagrafen. Spesielt i en tid hvor en rekke flinke mennesker står uten jobb. Kanskje en idé å la noen fra Kredittilsynet hospitere der en stund. Dette kunne gi verdifull innsikt i dette markedet samtidig som det ville bedre den akutte underbemanningen.

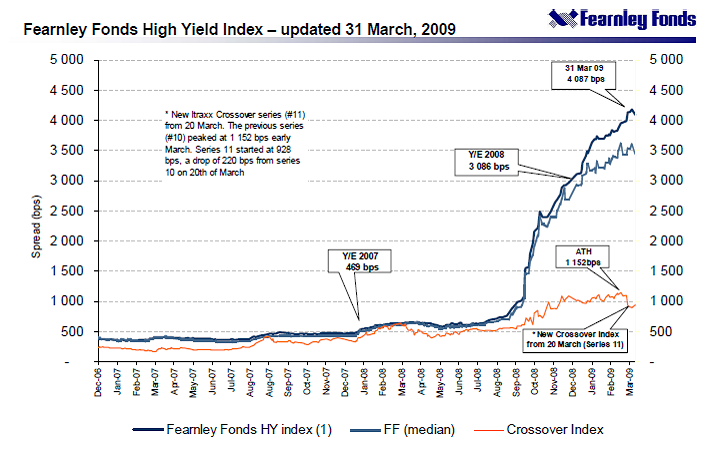

Det høyeste rentepåslaget noensinne

Nedenstående graf er fra Fearnley Fonds og viser utviklingen i rentepåslaget i det europeiske- og det norske kredittobligasjonsmarkedet siden desember 2006. De skarpøyde ville kunne legge merke til at så sent som i mars 2008 var rentepåslaget på europeiske og norske High Yield obligasjoner den samme, rundt 6% (600 punkter). Deretter har det gått forferdelig galt, spesielt med den norske. For europeiske High Yield obligasjoner lå rentepåslaget ett år senere på 11.52%, mens den norske var blitt på svimlende 40.87%. Dette tallet innebærer en konkurssannsynlighet på hele 36% over de neste 12 måneder for norske High Yield obligasjoner. Sannsynligheten for tilsvarende i samme type amerikanske obligasjoner ligger på 19.4%. Forskjellen er utelukkende en konsekvens av et vanskjøttet marked, både med hensyn til kvaliteten på selskapene og måten man har behandlet, og fortsatt behandler obligasjonseierne.

Kortsiktig grådighet – langsiktig smerte

Få vil argumentere mot det faktum at det var grådighet som brakte oss inn i denne finanskrisen. Utfordringen for kredittobligasjoner synes imidlertid å være at få av låntagerne har lært av det som har skjedd. Flertallet – det oppfattes i hvertfall slik – synes fortsatt å mene at ”Greed is good” og at løfter, ærlighet og redelighet er noe andre skal yte, men som de selv ikke trenger å forholde seg til. Disse personene og selskapene har tydeligvis liten følelse for at antallet potensielle långivere er blitt dramatisk redusert. De nevnte eiere og ledere synes heller ikke opptatt av at deres oppførsel vil øke lånekostnadene for norske bedrifter fremover og sannsynligvis også medføre sterkere krav til sikkerhet. Intet selskap har økonomisk ryggrad til å legge ut High Yield lån som kan konkurrere med et 40% rentepåslag som i dag kreves i annenhåndsmarkedet. Bedriftene blir nå i stedet tvunget til å hente inn aksjekapital. Elendig juridisk vern for obligasjonseiere, kombinert med dårlig fungerende marked og tilfeldige verdsettelser, betyr at det både vil være kostbart og ta meget lang tid å gjenreise tilliten. Det faktum at det var det norske kredittobligasjonsmarkedet som bidro til innovasjon, skaffet arbeidsplasser og gjennom det har sikret den norske offshorebransjen en høy plassering på den internasjonale rangstigen tror jeg nemlig ikke noen av de omtalte ofrer en tanke.

Tags: Marked

Det er ikke vanskelig å være enig med deg! Disse menneskene som mener at ærlighet varer lengst, bare man bruker den i små porsjoner, kan fortsette som de gjør – fordi offentlighetens lys ikke sveiper over dem og deres gjerninger. Jeg har merket meg de firmanavnene du oppgir.

Hávamál berører et generelt menneskelig fenomen hvor dessverre pressen ikke gjør jobben sin: alle dør – men det evige liv er ettermælet. Så: «..vinn deg et gjetord gjevt!»

Nå tror jeg neppe de personene det gjelder bryr seg så mye om at deres oppførsel vil øke lånekostnadene for norske bedrifter, og derved undergrave landets økonomi.

Men det er å håpe at de møter seg selv i døra: når de selv skal ut på lånemarkedet i fremtiden bør investorene sjekke «svartelisten» sin – og avholde seg fra å investere. Grådighet, løftebrudd og kortsiktig tenking – samt snever egeninteresse – representerer betydelige risikofaktorer som bør prises inn for slike kunder.

I slutten av 1980 – årene lot Oslo kommune Resirkuleringsanlegget på Klemetsrud gå konkurs – og påførte obligasjonseierne 25 mill i tap. Dette ble frarådet av finansrådgiverne, men byrådet hørte ikke på det øret.

Sikkerheten for lånet var at selveste Oslo kommune var kontraktspartner – og Oslo kommune hadde aldri misligholdt en leiekontrakt, så kommunal garanti var unødvendig. Dette «solgte» kommunen inn til investorene (dette var før byrådsordningen kom!).

Så kjøpte Oslo kommune anlegget på tvangssalg (eneste kjøper, selvfølgelig! andre kunne ikke nyttiggjøre seg anlegget) til 225 mill, mens gjelden var 250 mill.

Noen tid etterpå kom Oslo ut på lånemarkedet – og oppdaget til sin store forbauselse og skrekk at ingen ville ta obligasjonene.

Jeg mener å huske at kommunen måtte tåle 50 – 100 pkt i ekstra påslag – og etterhvert som løpende lån skulle rentejusteres, oppdaget man det samme.

Så Oslo tjente 25 mill kr på kort sikt – og betalte antagelig 25 – 50 mill kr ekstra i flere år som konsekvens av sitt løftebrudd.

Måtte det gå de andre likeså!

Mvh

Bjørn Kittilsen