«Thanks to rates being so low stocks are probably the best thing among bad things you can invest in right now.» -Krishna Mamani, CIO Oppenheimerfunds (tidligere i år).

Det har alltid vært behov for å finne syndebukker etter kraftige fall i aksjemarkedet.

I 1987 var det først og fremst Portfolio Insurance og dernest Program Trading som Brady Kommisjonen («The Presidential Task Force on Market Mechanisms») kom frem til hadde skylden.

Førstnevnte var en metode for å automatisk redusere investors eksponering og tap ved et kursfall. Denne ble solgt inn til store finansinstitusjoner av akademikerne Leland, O’Brian & Rubinstein gjennom selskapet deres, LOR.

LOR hadde imidlertid glemt å la likviditet være en faktor i sin modell. Akademikere kan finne på slikt. Det samme gjorde forøvrig Nobelprisvinnerne som skapte en finanskrise da de gikk overende med verdens største fond, Long Term Capital Management, i 1998.

Da Dow Jones endte ned over 108 poeng fredag den 16. oktober 1987, ga programmet til LOR beskjed om at de måtte selge et voldsomt antall terminkontrakter for å beskytte porteføljene de hadde tatt seg betalt for å beskytte.

Antallet kontrakter var voldsomt mye større enn markedet var i stand til å ta imot. Følgelig falt et allerede nervøst aksjemarked fullstendig utfor «klippen» da det åpnet mandag den 19. oktober. Det var ikke et snefnugg som utløste raset, men tonnevis med tung, våt snø.

«Fast forward» til idag:

I forrige uke var Kina blitt redusert som syndebukk for kursfallet og man forsøker nå å legge skylden på veksten i Risikoparitetsfond (RP) som årsaken. Og selvfølgelig High Frequency Traders (HFT).

Risikoparitet vil si at kundene selv får bestemme hvilken risiko de ønsker i sine porteføljer. Dette defineres som årlig standardavvik. Eksempelvis vil en portefølje som har 16% årlig standardavvik svinge med 1% per dag i to av tre dager.

Begynner porteføljen å svinge mer, må forvalteren redusere (eksempelvis flytte penger fra aksjer til kontanter eller korte statspapirer).

Riskoparitet virker imidlertid begge veier. Dersom svingningene i porteføljen viser seg å være f.eks 8% annualisert, må risikoen opp. Til dette brukes gjerne belåning.

Takket være at vi nettopp har hatt en periode med nær historisk lave svingninger, har risikoen stadig måtte økes i disse porteføljene. Fondene kjøpte seg følgelig opp i aksjer, hvor svingningene som følge av sentralbankenes støttekjøp av verdipapirer, hadde vært unormalt lav.

Få om noen klaget over dette siden det tross alt bidro til å presse aksjekursene høyere. Til og med finanstilsyn bidro til dette gjennom å gi investorene få andre muligheter enn å kjøpe aksjer.

Over $600 milliarder finnes idag investert i slike fond. Når vi legger på belåning på grunn av den lave volatiliteten er det trolig at de forvalter rundt $1 billion.

Dessverre er det slik at når volatiliteten stiger må disse fondene redusere sine posisjoner. Et plutselig hopp i volatilitet, slik vi så i august, betyr at de raskt må selge seg ned. Dette vil de fortsette å gjøre så lenge volatiliteten stiger.

I slike beregninger brukes en «look-back» periode. De ser med andre ord på gjennomsnittet av volatilitet over en viss tid. Siden alle svingninger vi ser nå om dagen er større enn hva de har vært på noen år, tilføres modellene stadig volatilitet som er høyere enn den som «faller av» i den andre enden.

Investeringsbanken JPMorgan har i en rapport beregnet at disse fondene kommer til å selge aksjer for ytterligere $300 milliarder over de neste tre ukene.

Det hjelper ikke at salgene presser kursene nedover og dermed skader dem selv. Regler er regler.

Når det gjelder HFT så gjør ikke disse noe annet enn det man tillot Program Tradere og andre å gjøre for 35 år siden. De bare gjør det hurtigere og med mindre feilkilder.

Korreksjoner, være seg til nedsiden eller oppsiden, er ikke annet enn en konsekvens av at markeder med vilje eller uforstand beveger seg for langt vekk fra økonomiske realiteter.

Når dette gjøres med åpne øyne er unnskyldninger i ettertid bortkastede.

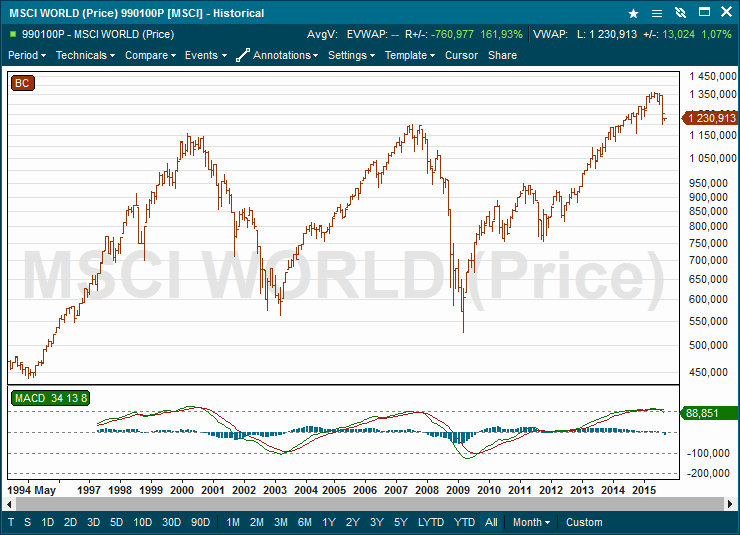

Infront-chartet viser Verdensindeksen for aksjer med en avvik fra trend indikator. Nivået vi nådde på oppsiden i 2015 stemmer godt overens med 2008 og 2001.