«If bond markets do become more violent, causing prices to drop, dealers, insurers and hedge funds will soon return to start buying, bringing liquidity with them.» -Financial Stability Board

Flere har hevdet at denne bloggen gir et for positivt bilde av High Frequency Trading (HFT). Jeg har sympati for innspillet. Årsaken til at jeg har valgt å påpeke de positive sidene er at media og flertallet av aktører utelukkende fokuserer på de negative.

HFT gis idag skylden for alt som går galt.

Dette er opplagt ikke riktig. Man glemmer også at det er myndigheters regulatoriske endringer som har sørget for HFT’enes astronomiske vekst.

Det var regulerende myndigheter som godkjente at børser ble omdannet til kommersielle foretak. Dette førte til at børser flyttet fokus fra å være voktere av «fair & orderly markets» til å være opptatt av å maksimere sin egen bunnlinje og utbetale utbytter til sine aksjonærer.

Regulerende myndigheter klarte merkelig nok ikke å se de mulige negative konsekvensene av at resultatorienterte investorer fikk kontroll over markedsplassene.

Følgelig stod de fullstendig på sidelinjen da flere børser tilbød enkeltaktører særinformasjon mot betaling. Aktører som var villige til å betale en høy pris fikk adgang til å se nye ordre i noen millisekunder før de ble sendt ut til resten av markedet.

En slik aktivitet burde opplagt være så langt fra et rettferdig marked som man kan komme. Den er også destruktiv i forhold til kapitalmarkedets grunntanke, nemlig å sørge for kapital til næringslivet.

Fordelen var naturlig nok en ren gavepakke til alle med raske datamaskiner. Disse rakk å handle før resten av markedet en gang visste at mulighetene eksisterte. Blant markedsplassene som solgte slik informasjon var ærverdige børser som blant annet New York Stock Exchange (NYSE).

Regulerende myndigheter stod passive på sidelinjen helt til klagestormen ble øredøvende. Da de endelig våknet opp og stanset denne aktiviteten hadde HFT’ene allerede tjent seg rike. Ledelsen ved NYSE hadde samtidig rukket å betale seg selv rekordbonuser som følge av økt volum og økte inntekter.

Markedsplasser (Dark Pools) ble opprinnelig startet for å få bukt med disse fordelene. Dark Pools var imidlertid eiet av investeringsbanker eller andre kommersielle aktører som raskt forstod at det her lå et voldsomt inntektspotensiale.

Forankret i at høyt volum på en markedsplass er nødvendig for å tiltrekke seg store investorer, var det først nødvendig å få tak i aktører som kunne sørge for store volumer. Ingen skaper større volumer enn HFT’er som lynraskt handler frem og tilbake på de minste kursbevegelser og følgelig fikk disse ordninger som gjorde det svært billig for dem å handle.

Flere banker (også nordiske) bygget opp interne HFT’er for å utnytte disse mulighetene. Da en ansatt i Goldman Sachs stjal med seg koden, brukte investeringsbanken argumentet om at koden i de gale hender var i stand til å ødelegge verdens finansmarkeder. Sergey Aleynikov ble øyeblikkelig arrestert og satt i fengsel.

Det hele er et økonomisk regnestykke. Markedsplassene tjener vesentlig mer på aktiviteten til HFT enn den gjør på aktører med reelle behov, som pensjonskasser og fond.

I 1995 fikk undertegnede en lignende avtale med Oslo Børs. Børsen ønsket å bøte på den lave likviditeten i opsjonsmarkedet og mitt selskap, Moorgate Options, fremsatte et forslag som vi mente skulle bøte på dette.

I kraft av å være market makere var vi villige til å øke volumet vi stilte pris på i aksje- og indeksopsjoner til det tidobbelte av det Børsen krevde. I tillegg ville vi redusere bid/offer-spreaden. Som motytelse krevde vi at Oslo Børs og Norsk Opsjonssentral ga oss gratis handels- og clearingavgifter. Resultatet av tiltaket var at omsetningen i norske opsjoner steg dramatisk.

Forskjellen mellom en slik ordning og den man ser på børser idag, er at market makere idag ikke er forpliktet til å stille priser for annet enn svært små volumer. Børsene bryr seg ikke siden deres inntekter er høyere med dagens ordning og finanstilsynene forstår ikke problemet.

Et annet regulatorisk inngrep som forverrer situasjonen er de økte kapitalkravene som bankene er pålagt.

Det var åpenbart fornuftig å kreve økt kapitaldekning i forhold til bankenes risiko, men måten dette er blitt gjort på har «kvalt» bankenes interesse i å være markedsdeltagere.

Gjennom sin sentrale stilling i finansmarkedet og ikke minst kunnskap om kundeflyt, satt bankene på mer informasjon enn andre og var følgelig i stand til å stille priser for store volumer. De kunne også velge å sitte med store posisjoner dersom de ønsket dette.

Bankene varslet selv om at den brå økningen i kapitalkrav ville gjøre at de ville redusere sin market making betydelig. Samtidig med dette ble bankers egenhandel forbudt i mange land.

Drevet av politisk press brydde ikke de regulerende myndigheter seg med å tenke over hvilke konsekvenser dette kunne ha for markedene. Følgende er at endringer som få forstår rekkevidden av allerede er implementert.

Idag er likviditeten vesentlig forverret og markedene har totalt endret karakter. En endring som først for alvor kommer til syne ved store kursbevegelser. Selv markedet for statsobligasjoner, et marked som inntil nylig har vært dominert av storbanker, har forandret karakter.

På meget kort tid har HFT’er banet seg vei inn i denne siste bastionen «eiet» av banker. Det synes som om få aktører har tatt inn over seg at handelen med statsobligasjoner idag domineres av aktører som ikke har til hensikt å sitte med posisjoner lenger enn i noen få sekunder. Disse utgjør nå over 60% av den daglige handelen.

Med aktører med tidshorisont begrenset til sekunder på den ene siden og langsiktige aktører som pensjonskasser, nasjonale fond og obligasjonsfond på den andre, er det idag en enorm mismatch mellom partene i handelen.

Det er viktig å merke seg at dette kommer på en tid hvor sentralbanker har kjørt kursene på statsobligasjoner til rekordnivåer gjennom sine kvantitative lettelser.

I går kom Financial Stability Board (FSB), med sin vurdering av stabiliteten i markedet. Her viser de sine manglende markedsforståelse når de hevder at likviditeten er god fordi bid/offer-spreaden er smal.

Det er riktig at bid/offer-spreaden er smal, men denne gjelder for det første for et lite volum og for det andre er oppgaven til disse småordrene å virke som signalsensorer. Så fort disse sensorene registrerer handel gir de signal om å trekke de større ordrene som ligger på nest beste nivå.

Dette gjentar seg i takt med at markedet flytter seg. På den måten får man kun handlet små volumer på hver kurs. Dybden i ordreboken er med andre ord kun illusorisk. Volum per transaksjon har aldri vært lavere enn den er idag. Dette gjelder i samtlige markeder.

Det er også verdt å merke seg at Financial Stability Board har endret sitt syn på hedgefond. De er nå kommet til den oppfatning at hedgefond vil opptre som reddende engler (se innledningen). Det er ikke lenge siden de mente nettopp disse kunne destabilisere verdens finansmarkeder.

Regulerende myndigheter har vist liten evne til å være visjonære og er i stedet først og fremst reaktive. Følgene av dette er at skade alltid skjer før de reagerer.

Verdens finanstilsyn har idag fortsatt fokus på å reparere det som gikk galt for 8 år siden. De er ikke i nærheten av å forstå dagens utfordringer til tross for at det må være utgitt nærmere 50 bøker og forskningsrapporter om emnet, hvorav minst to er bestselgere.

Spoofing (store ordre som ikke er ment for handel, men kun vises for å skremme markedet i en ønsket retning) er først nå blitt forbudt. Finanstilsynene gjør PR-nummer av sin handlekraft, men nevner ikke at praksisen har foregått uten inngripen siden elektronisk handel ble innført på nittitallet.

Enkle tiltak som krav til minimumsvolum for aktive tradere og straffeavgift for ordre som trekkes ut innen et antall sekunder, ville fjernet mange av «rovdyrene» som kun lever av å skade «buskapen». Det ville i tillegg hjulpet enormt både på likviditeten og integriteten til markedene.

Med litt flaks ser vi dette innført 8 år etter neste smell.

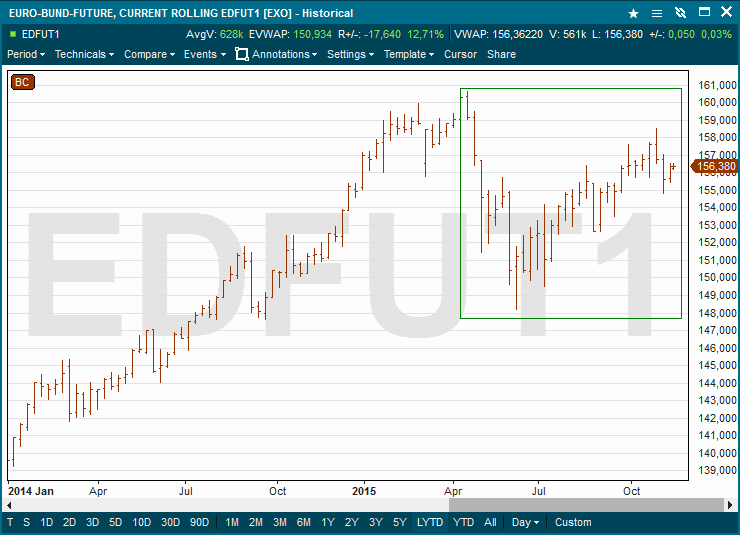

Infront-chartet viser terminkontrakten på tyske statsobligasjoner (Bund). Kursfallet i april er nesten uten sidestykke og ble forklart med manglende volum. De daglige svingningene i etterkant har vært markert større enn tidligere.