Så lenge sentralbanker aktivt holder risikoen nede i finansmarkedene, er det mange aktører som forsøker å spe på sin avkastning gjennom å selge opsjoner.

Den legendariske obligasjonsforvalteren Bill Gross sa en gang: «Mange kjøper opsjoner for å kunne sove godt om natten. Vi utsteder opsjoner fordi vi er villige til å sove mindre godt for å kunne tjene mer.»

Det få visste var at mye av meravkastningen til PIMCO Total Return, fondet Gross forvaltet, kom fra systematisk utstedelse av strangles (kjøps- og salgsopsjoner med innløsningskurser hhv. over og under obligasjonskursen ved utstedelsestidspunktet).

Det lå med andre ord en betydelig risiko i fondet som ikke var åpenbar dersom man kun så på fondets utvikling. Det hører med til historien at PIMCO Total Return den gangen var verdens største verdipapirfond med rundt $350 milliarder under forvaltning. Man kan følgelig tenke seg hvilken effekt et kraftig obligasjonsfall ville kunne ha fått for finansmarkedene.

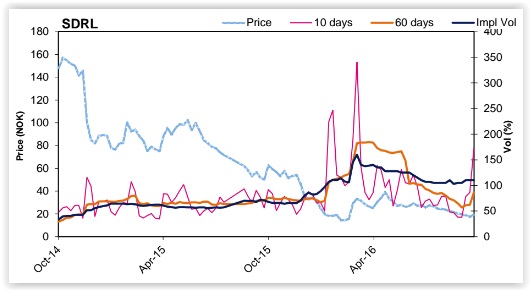

Det vi kan si om utviklingen i Seadrill opsjoner er imidlertid at her hadde også opsjonsutstederne søkt å sikre søvnen sin. Dette har de gjort gjennom å ta en høy pris for opsjoner som de utstedte.

Selv i perioder hvor den observerte volatiliteten i Seadrill falt til 50% og lavere, var ikke markedsaktørene vært villig til å utstede opsjoner til en implisitt volatilitet under det dobbelte av dette.

Chartet er hentet fra DNB Markets Derivatives Weekly. Utviklingen på implisitt volatilitet i mørkeblått.

I denne store og stabile forskjellen mellom implisitt og observert volatilitet kan det ligge informasjon. Ikke i form av innsideinformasjon, men i form av heuristikker – kognitive snarveier mennesker bruker når de prosesserer informasjon og gjør vurderinger.

Basert på John Fredriksens formue og historie med å stå ved sine selskaper, kan potensielle opsjonsutstedere ha sett muligheten som stor for at en løsning ville komme på bordet.

Det skal imidlertid sies at selv om utstedere hadde tatt seg godt betalt for å utstede Seadrill opsjoner, så var dette langt fra tilstrekkelig for å håndtere tirsdagens voldsomme kursoppgang.

Man kan følgelig ikke utelukke at det var en del opsjonsutstedere som fikk høstferien sin ødelagt av et krav om betydelig tilleggssikkerhet.

Den totale åpne balansen av opsjoner i Seadrill er forøvrig i underkant av 20.000 kontrakter (2 million aksjer). Dette er forholdsvis lite.

Det er derfor mulig at det ikke er heuristikk, men en ren mangel på konkurranse i opsjonsmarkedet som forklarer den store forskjellen mellom kjøper og selger i Seadrill opsjoner. Spreaden i volatilitet mellom kjøper og selger på At-The-Money opsjoner er i skrivende stund nemlig på 40 prosentpoeng (137% versus 177%).

Ikke akkurat noe som får en til å ville kaste seg inn i markedet.

Det er i denne forbindelse verdt å nevne at det nettopp er satt ny rekord i volumet på volatilitetstrading i USA. Dette står i grov kontrast til den daglige opsjonsomsetningen på Oslo Børs som idag, justert for antall tilgjengelige opsjoner, ikke ligger vesentlig høyere enn da opsjonsmarkedet startet for snart tyve år siden.

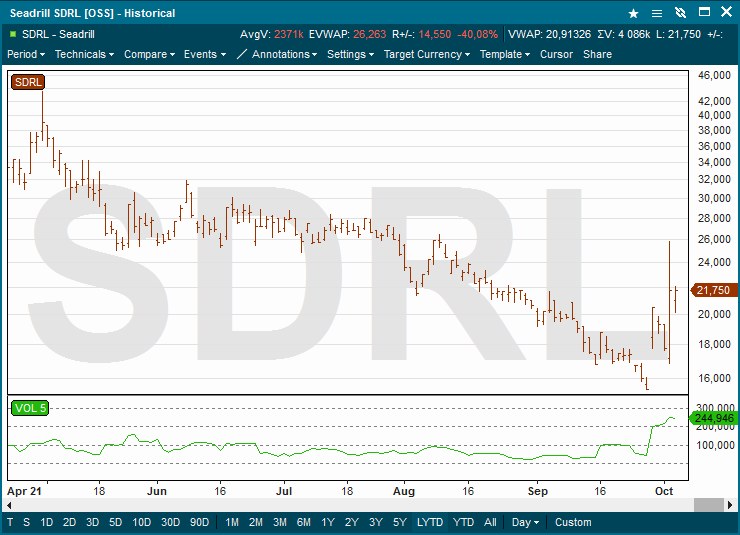

Infront-chartet viser kursen på Seadrill med observert volatilitet over 5 dager under.

I så fall vil man kunne registrere en voldsom oppgang i den åpne balansen av SDRL-opsjoner. For hver opsjon som kjøpes må det finnes en utsteder. En kraftig økning i etterspørselen ville gi et signal til markedet om at noe var i gjære.

Reglene for innsidehandel er de samme om man handler aksjer, opsjoner eller andre derivater.

/Peter

Kan det være at brent barn skyr ilden? Fredriksen har vært en kløpper på å ta hele gevinsten og vel så det når det går bra, og la andre ta regninga når det går dårlig. Det mest fascinerende eksempelet var da han tilbød et konvertibelt lån med ekstremt lav rente i Golden Ocean mens kursen bare gikk oppover. Det eneste problemet var at Fredriksen melket GO for utbytte i et mye høyere tempo enn det tjente penger, så det var praktisk talt ingen sjanse for at det skulle bli nok verd til å konverteres med fortjeneste. I stedet endte långiverene med å finansiere utbyttene og måtte etter hvert ta store tap.

Kan opsjonsutstederene være redde for at han skal kjøpe en masse opsjoner, og så inkassere gevinsten når han redder selskapet eller lar det synke? Vil det være innsidehandel?