«Økt usikkerhet og et forgjeldet finansmarked gikk brått i møte med en svekket finansiell infrastruktur.»

Så var vi her. Midt oppe i den største verdidestruksjonen opplevd i en mannsalder. Midt inne i en situasjon og en krise som de virkelige ekspertene hadde advart om ville komme.

Krisen som ville følge dersom ikke tiltakene som ble iverksatt etter den forrige finanskrisen ble tenkt grundig igjennom.

Tiltak som vi visste ville sende risiko i nye retninger uten at det fantes mottagere.

Det er nemlig slik at dersom noen skal kunne kvitte seg med risiko, må noen andre være villige til å påta seg denne. Myndighetene globalt hadde etter finanskrisen i praksis fjernet bankene fra å kunne påta seg markedsrisiko uten å løse problemet med å finne noen erstatning.

Tvert imot.

Myndighetene hadde ikke bare latt markedet stå igjen uten noen form for sikkerhetsnett, de hadde i tillegg – gjennom økt regulering og byråkrati – gjort det langt vanskeligere for andre å etablere seg slik at vakuumet kunne fylles.

Begrensninger og kapitalkrav gjorde sitt til at aktører som tok opp stafettpinnen etter bankene, ikke burde bli sittende med posisjoner. Aktørene ble i stedet oppfordret til at jo kortere tid de satt med risiko, desto bedre var det.

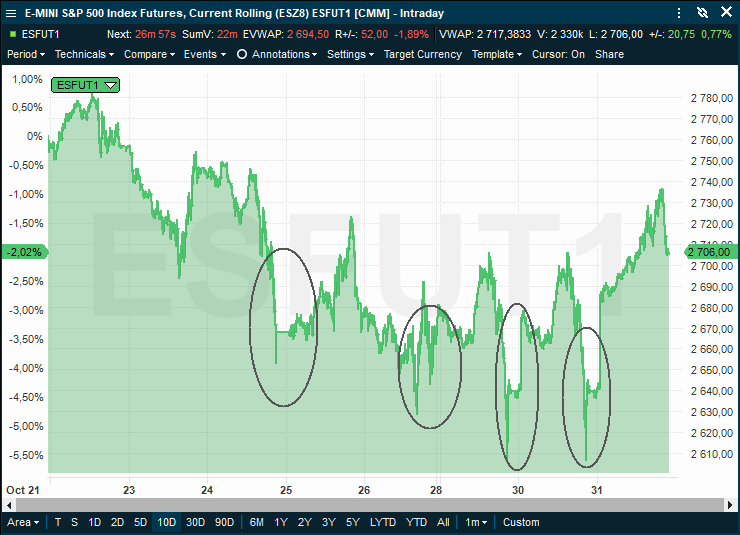

De som stiller opp som market makere ønsker derfor å kvitte seg med risikoen umiddelbart. Man vurderer ikke lenger om noe er billig eller dyrt i forhold til en meningsfylt tidshorisont, men kun om det finnes andre man kan dumpe denne risikoen på innenfor et sekund. Fortrinnsvis med gevinst.

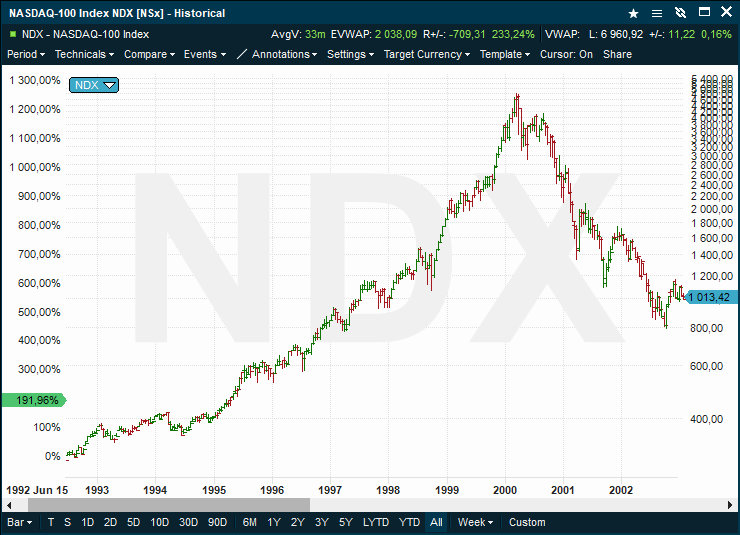

Som om mangel på likviditetstilbydere (market makere) ikke utgjorde nok risiko i seg selv, satt myndighetene stille og så hele risikoen i markedet øke gjennom å tillate høyere gjeldsgrad.

Mer korrekt vil være å si at flere lands sentralbanker faktisk oppfordret til dette gjennom global pengetrykking. Pengene ble benyttet til verdipapirkjøp med blant annet den hensikt å gi markedsaktørene falsk trygghet.

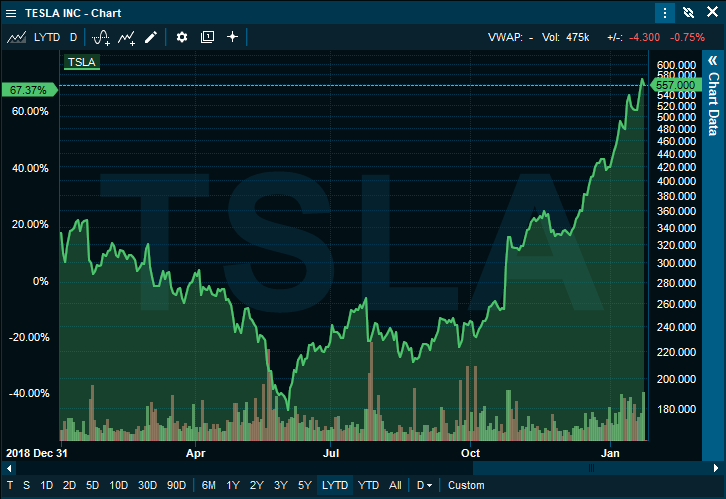

For finansbransjen medførte dette en lang rekke med gullår når det gjaldt inntjening. Aktiviteten og risikoen i finansmarkedene kunne økes med gjeld uten at de selv ble pålagt å bære noe av risikoen for utfallet.

De mange advarslene ble møtt med stillhet, eller i beste fall: «Dette ønsker vi ikke å kommentere» fra myndighetenes side.

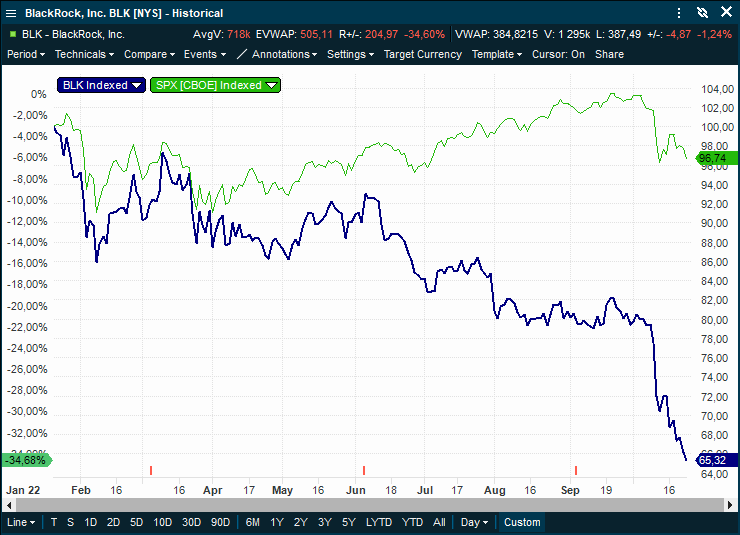

Hurtigspol frem til 2020. Økt usikkerhet og et forgjeldet finansmarked gikk brått i møte med en svekket finansiell infrastruktur.

Verdens aksjemarkeder har i gjennomsnitt nettopp vært ned over 30%, markedet for selskapsobligasjoner stengte i praksis da disse i gjennomsnitt hadde falt over 20% i verdi, tilgangen til ny kapital fra annet enn myndigheter er avstengt, råvarepriser har falt gjennom gulvet, markedssvingningene er rekordhøye og valutamarkedet er til tider helt ute av kontroll.

Behovet for likviditet har aldri vært større.

I verdens største aksjemarked er likviditeten på beste kjøper- og selgerkurs blitt redusert med 90%. Dette kan forklare en stor del av kursfallet.

I valutamarkedet har bankene økt differansen mellom sine kjøp- og salgskurser med 300-500%.

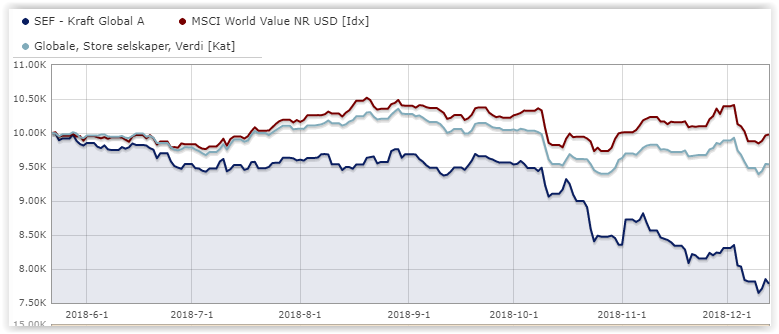

Kredittobligasjoner med høy kvalitet (investment grade) har enkelte dager falt mer i verdi enn kredittobligasjoner med laveste kvalitet (high yield).

Vi vet at sistnevnte ikke gir mening, men når pensjonsfond og andre investorer tvinges til å selge og det finnes få kjøpere, blir det blodig.

Det interessante er at det finnes kapital som er interessert i å investere, men økt byråkrati og regulering forhindrer fond som ikke allerede er skadet av situasjonen fra å etablere seg raskt nok. Dette kan gjerne ta over ett år ifølge forvaltere.

Samtidig kvier investorer seg for å gå inn i eksisterende, aktuelle fond fordi man mistenker at verdsettelsene der er altfor optimistiske.

Ingen ønsker å bruke friske penger til å betale for andres tap.

Oppsummert har vi latt grupper med særinteresser og byråkrater navigere oss inn i den situasjonen vi har idag.

Felles for disse er at de selv ikke har «skin in the game».

Lærer vi aldri?