Gårsdagens børskommentar i DN minner meg om min tid som leder av Finansbanken Markets.

For at vi skulle bli enda bedre, leide banken inn verdens mest kjente konsulentselskap. Disse skulle gjennomgå alle sider ved banken og foreslå områder hvor vi kunne bli mer lønnsomme.

Konsulenten som skulle hjelpe vårt område i banken hadde, etter eget sigende, ingen tidligere erfaring med finansmarkedsoperasjoner. Det var derfor nødvendig for oss å forklare ham om markedet generelt og hva vi gjorde spesielt.

En del av virksomheten vår bestod i å være market makere i valutaopsjoner. I praksis betyr dette at vi stilte forpliktende kjøps- og salgskurser til andre banker i det som kalles interbankmarkedet.

Beløpene vi stilte for var på var fra 10 millioner dollar eller euro og oppover, avhengig av hvilket valutapar det ble spurt om. Når en annen bank kjøpte eller solgte fra eller til oss, måtte de samtidig gi oss kurssikring i form av valutaparet opsjonen omfattet.

På denne måten hadde ingen av partene kursrisiko på handelstidspunktet. Vi slapp dermed å stille nye priser for en hver eneste lille bevegelse i valutamarkedet mens handelen ble avtalt.

Uten en slik kurssikring (hedge) ville banken ha påtatt seg en betydelig risiko.

Hvis vi nettopp hadde solgt en kjøpsopsjon på euro mot dollar og kursen på EUR/USD steg, ville prisen på opsjonen vi nettopp hadde solgt gå opp og påføre oss et tap. På grunn av at vi samtidig hadde kjøpt EUR/USD som kurssikring av opsjonen, ville denne stige i verdi tilsvarende tapet på valutaopsjonen.

Noen uker vårt første møte hadde konsulenten laget en rapport som ble presentert for ledelsen og undertegnede.

Konklusjonen til konsulenten var at valutaopsjoner burde vi slutte med fordi her tapte vi som regel penger. Samtidig måtte vi øke våre sikringsforretninger fordi her var vi, ifølge konsulenten, nær geniale.

Konsulenten forstod ikke at valutaopsjonene og den tilhørende sikringen hang sammen. Det vi tjente godt på med svært lav risiko, var vår evne til å prise opsjonene riktig.

Banken betalte mange millioner for denne konsulentens «åpenbaring».

I gårsdagens børskommentar gjorde DN i praksis den samme feilen som konsulenten. Under overskriften: «Det sitter en porteføljeforvalter i DNB som gambler med kundenes penger» (for)dømmer journalist Thor Chr. Jensen (som normalt skriver svært gode børskommentarer) en forvalter basert på én enkelt aksje i hele hans portefølje.

Eksempelet kunne jo ha vært relevant dersom denne forvalteren gjorde det svært dårlig, men så er ikke tilfellet. Tvert imot. Forvalteren og fondet har, som DN også nevner, slått fondets referanseindeks både på kort og lang sikt.

Hele poenget med diversifisering er å spre risiko. Feilen her ville ha ligget i å ha en konsentrert portefølje bestående av den nevnte posisjonen og lite annet.

Videre er fondet det snakkes om et equity long/short hedgefond, hvor hensikten er at short-posisjoner skal bidra å dempe totalrisikoen på porteføljen. Posisjonen som nevnes har antagelig- og sannsynligvis hatt en annen posisjon som «motstykke». En posisjon som sannsynligvis har hatt en større gevinst en tapet på posisjonen som DN valgte ut for å omtale.

Det er heller ikke usannsynlig, gitt de gode resultatene, at når den tapende short-posisjonen har blitt økt i størrelse, så har det samme skjedd med en av posisjonene som fondet samtidig har tjent penger på.

Ukritisk dissekering av en portefølje som her er gjort, er alle

porteføljeforvalters mareritt. Spesielt hvis forvalteren ikke får anledning til å forklare sammenhengen eller bakgrunnen for sine valg.

DN har ikke belegg for å skrive at: «Dermed henger bonusen i en tynn tråd for forvalteren som har shortet Atea. Det samme gjelder kundenes avkastning.»

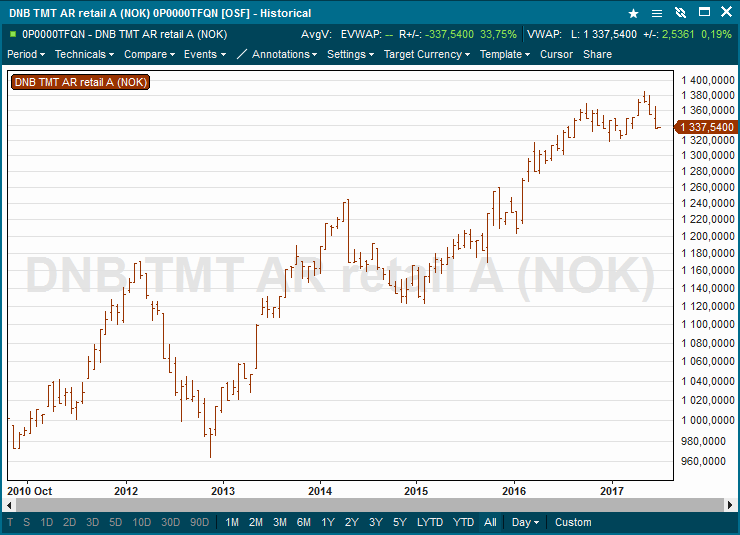

Forvalteren av DNB TMT Absolute Return har ikke bare har tjent penger for sine investorer, men også grundig slått referanseindeksen fondet måles mot etter at alle kostnader er trukket fra.

Det er dette forvalteren og fondet bør vurderes ut ifra. Såpass burde en næringslivsavis forstå.