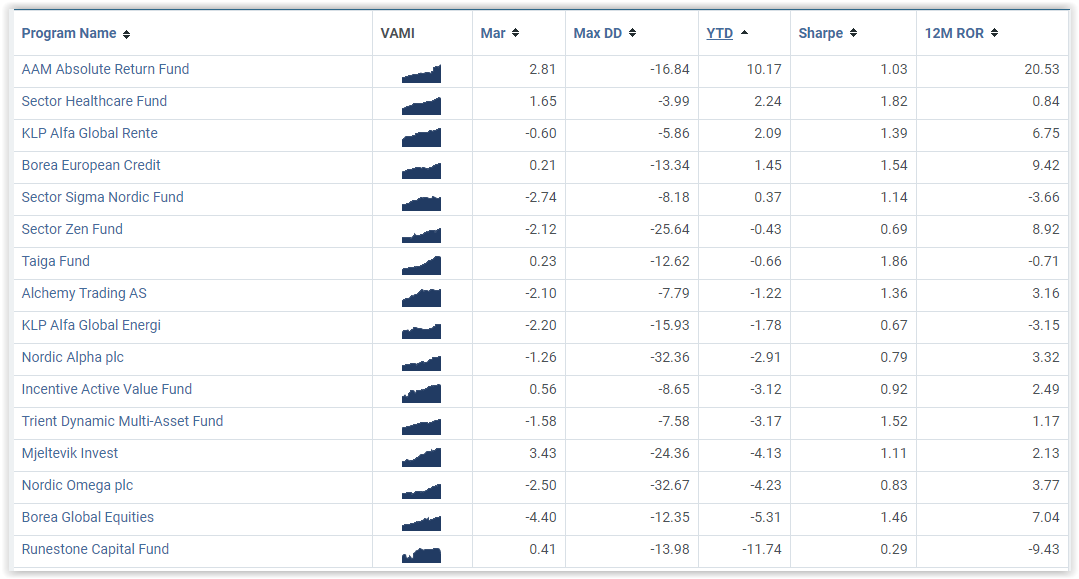

HedgeNordic er en online nyhetstjeneste over nordiske hedgefond. I tillegg lager de oversikter over avkastning og foretar en del risikoberegninger hos de enkelte fondene.

Tallene danner så grunnlag for hvilke fond som nomineres til Nordic Hedge Fund Awards. Både representanter fra internasjonal finans og akademia er deretter med på å velge de tre beste innenfor de ulike strategiene og deretter kåre vinnerne.

Det samme panelet velger også ut hvilket fond som fortjener prisen som «Nordic Hedge Fund of the Year».

Annonseringen av vinnere og tildeling av priser skjer under et arrangement i Stockholm hvert år.

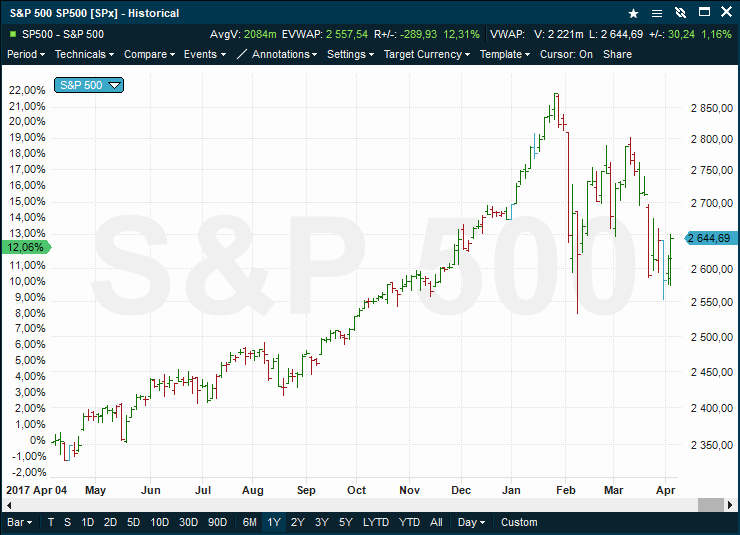

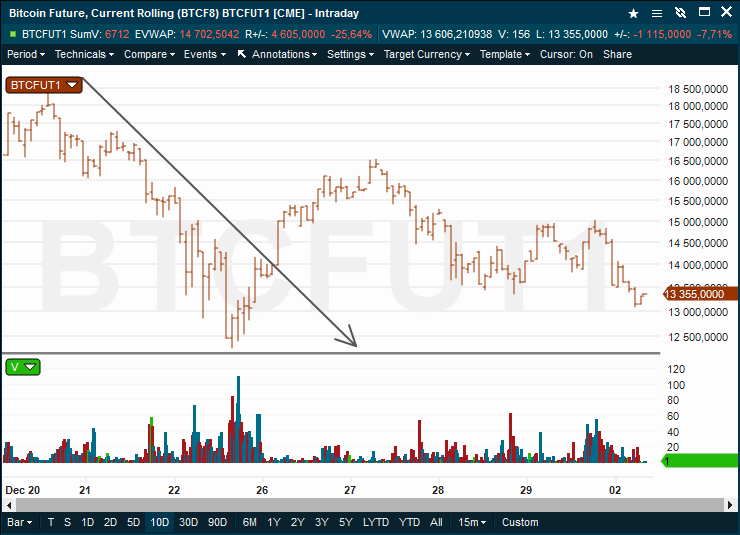

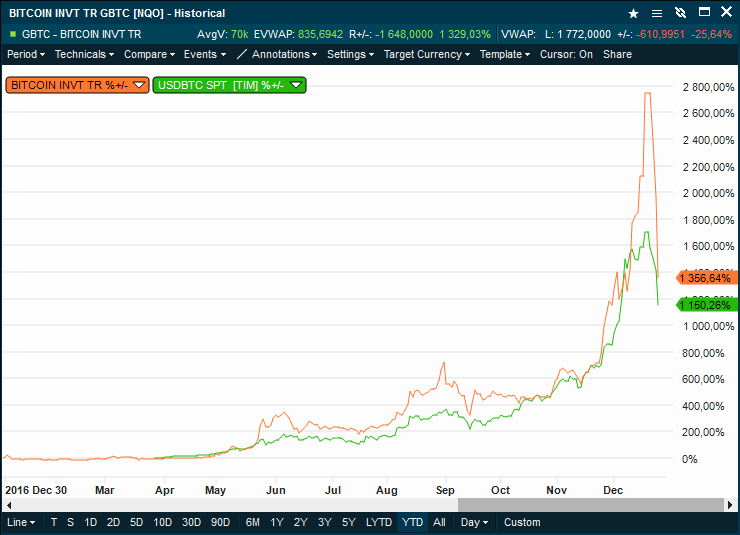

De senere årene har finansmarkedene vært drevet av lave renter og fallende volatilitet. Dette har igjen bidratt til økt risikoappetitt og følgelig stigende aksjekurser.

Første kvartal i år var således første gang på lenge hvor aksjemarkedene falt og volatiliteten steg.

Nevnte utvikling gir investorene en etterlengtet anledning til å se hvilke fond som virkelig er i stand til å takle utfordringene som ligger i betegnelsen «hedgefond».

Dersom hedgefond skal leve opp til navnet sitt, er det nettopp i en slik tid hvor de skal vise sin berettigelse og verdi enten som et supplement, eller alternativ til tradisjonelle finansporteføljer.

Med tradisjonelle finansporteføljer menes porteføljer som består av aksjer og obligasjoner.

Det sier seg selv at hedgefondforvaltere må tenke annerledes enn de tradisjonelle forvalterne dersom de skal klare denne oppgaven.

Ingen investor bør være interessert i å betale 1.5-2 prosent årlig forvaltningshonorar og i tillegg gi fra seg 20% av gevinsten for noe som i realiteten er et aksjefond.

Sistnevnte kan nemlig skaffes for under 0.5% årlig honorar og uten at man gir fra seg noe av gevinsten. For de som måtte ønske å ta høyere risiko i aksjemarkedet, kan et fond enkelt belånes.

Økningen i antall hedgefond over tid har imidlertid gjort at konkurransen om de virkelig gode mulighetene er blitt mye hardere.

Det finnes derfor idag langt flere forvaltere enn gode idéer. Kombinasjonen av dette og markeder som til nå er blitt drevet av kvantitative lettelser, har medført til at svært mange hedgefond i det stille har gått over til i realiteten å være kostbare aksjefond.

Dette har vært et tema i tidligere blogger, men først i år har vi sett en markedsutvikling som kan illustrere dette.

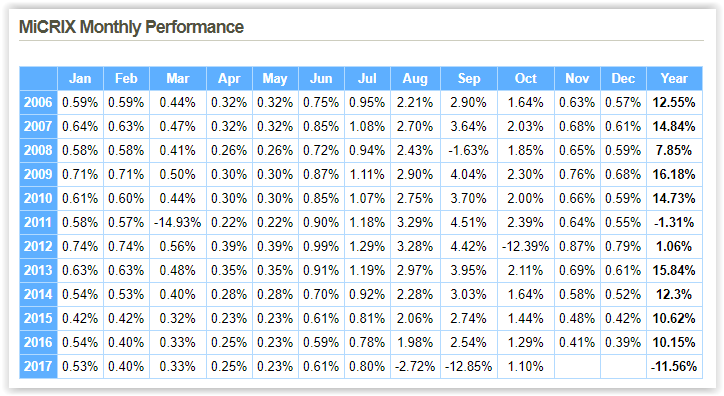

På topp i denne perioden ligger fondet AAM som forvaltes av Oslo Asset Management. Forvalter Harald James Otterhaug har over mange år bevist at han klarer å navigere støtt gjennom perioder med både gode og dårlige aksjemarkeder.

Resultatene til AAM kan svinge fra måned til måned, men i fondets 13 årige historie har de kun tapt penger i ett kalenderår (2014).

Den annualiserte avkastningen til fondet har vært på meget solide 11.57%. I 2008 og 2011 (hvor Oslo Børs var ned henholdsvis 54% og 13%), var AAM opp henholdsvis 15% og 16%.

Ved utgangen av første kvartal var Oslo Børs (OSEBX) ned 1.12%.

På bunnen av listen ligger Runestone Capital. Fondet forvaltes fra London, nærmer seg å ha tre års fartstid og spesialiserer seg på trading i volatilitetsprodukter.

Fondets historikk viser at tap i hovedsak har sammenfalt med oppgang i volatilitet og nedgang i aksjer. Mye tyder derfor på at fondets strategi har vært å være short volatilitet.

Man kan derfor hevde at diversifiseringsverdien til dette fondet således har vært lav.

Runestone Capital fikk en del positiv mediaoppmerksomhet i Norge før volatiliteten snudde oppover i år. Ved utgangen av kvartalet var fondet ned 11.74%.

Runestone Capital har levert en annualisert avkastning på 3.2%.