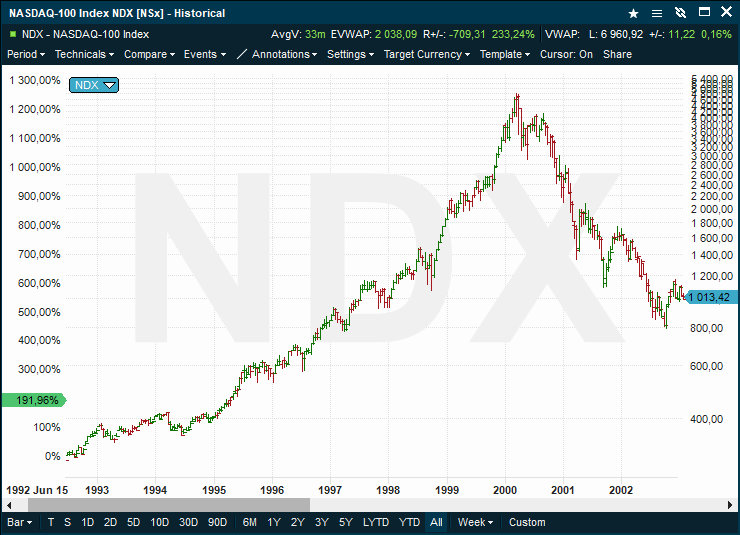

«Man måtte være både døv og blind for å få med seg en avkastning på over 600% som Nasdaq-indeksen har gitt siden den gangen.»

Jeg vet ikke hvor mange som har påpekt likheten mellom det som skjedde i dot.com-boblen og utviklingen i Bitcoin.

Chartene blir stadig sammenlignet og verdens undergang for Bitcoin spås med stor sikkerhet.

Det er flere ting som er interessant med sammenligning – og som av en eller annen grunn undertrykkes:

Nasdaq fant støtte etter utrenskningen og har siden steget over 600%. Dette betyr at den siden bunnen har gitt en avkastning som er over tre ganger så høy som det amerikanske aksjemarkedet forøvrig (S&P-500).

Bobler vil ligne på hverandre av den grunn at når det kommer til frykt og grådighet, har det skjedd veldig lite når det gjelder menneskelige reaksjonsmønstre.

Forskjellen mellom årtusenskiftet og idag er blant annet at vi har bedre og hurtigere kommunikasjon. Vi kan følgelig som mennesker og maskiner reagere hurtigere enn vi gjorde 18 år tilbake.

Bitcoin brukte noen måneder på å stige 1.700%, Nasdaq brukte flere år. Nasdaq brukte 9 måneder på å halvere seg. Bitcoin klarte dette på 1 måned.

På 30 måneder falt Nasdaq 78%. Bitcoin falt 70% på halvannen måned.

Like før sistnevnte skjedde klaget finansaktører globalt på at problemet var at det fantes for lite volatilitet.

Noen dager senere klaget de fleste på at det nå var for mye volatilitet.

Enkelte blir aldri fornøyd.

Nasdaq og Bitcoin har også til felles at da de begge var ned 70%, var det ingen som lenger hadde troen på at de hadde noen fremtid.

Den gang som idag, var det ikke vanskelig å finne argumenter for dette.

Ingen underliggende verdier, høy volatilitet, misnøye blant myndigheter, mangel på samfunnsansvar, for ikke å snakke om hvordan kursutviklingen så ut på chart.

Man måtte med andre ord enten tørre tenke annerledes, eller være både døv og blind for å få med seg en avkastning på over 600% som Nasdaq-indeksen har gitt siden den gangen.

Det skal nevnes at mange av selskapene innen Nasdaq-indeksen faktisk gikk overende og aldri kom tilbake. Verdien av diversifisering fremfor å satse alt på ett kort ble åpenbar.

Det samme gjelder innenfor kryptovalutaer. Man blir svært betenkt av å høre hvor mange som kjøper totalt ukjente kryptovalutaer eller -tokens om dagen.

Dette skjer åpenbart i blind tro på at akkurat den de kjøper er «den eneste som garantert kommer til å gjøre det bra».

Spør de som anbefaler slike hvor mye selgeren selv har kjøpt for egne penger (ikke blitt tildelt som betaling for hvor mange investorer selgeren har klart å skaffe).

For ordens skyld; jeg kan heller ikke spå fremtiden. Derimot vet jeg at de beste kjøpene gjør man når det er billig og ikke når det er dyrt. Jeg vet også etter en mannsalder med trading og investeringer at diversifisering har noe for seg.