The best indicator of future trajectory is not a lengthy past stability, but recent moderate volatility. -Nassim Taleb

Sist uke så vi to påfølgende dager med over 1% nedgang i det amerikanske aksjemarkedet.

De fleste som har fulgt finans i mer enn 10 år vil normalt ikke reagere på dette i det hele tatt, men i dagens QE-markeder ga dette utslag.

Forut for nedgangen hadde vi hatt en kraftig volatilitetskompresjon. Denne kunne ikke bare registreres gjennom at bevegelsene fra dag til dag var blitt svært små, men det samme hadde svingningene intradag (bevegelsene fra topp til bunn) blitt.

Utregning basert på sluttkurser viste at på to av tre dager svingte den amerikanske aksjeindeksen S&P 500 med 0.34% eller mindre.

Det nye «regimet» med svært lave svingninger hadde ikke gått upåaktet hen. Til tross for at de lave nivåene betydde at man fikk lite betalt, ønsket plutselig «alle» nå å selge volatilitet.

Statistikk fra det amerikanske finanstilsynet (CFTC) viste at det var en ny all time high i utstedelse av opsjoner. Ingen ønsket forsikring eller beskyttelse – alle ønsket nå i stedet å opptre som forsikringsselskap.

Dette skjedde samtidig med at risikomodeller, som benytter historisk volatilitet til å beregne mulige utslag, tillot enda større belåning i aksjer.

Disse faktorene har forøvrig nylig vært omtalt i podcasten Tid er penger.

Investorer som benyttet opsjonsmarkedet, foretrakk i tillegg å kjøpe calls (kjøpsopsjoner) og utstede puts (salgsopsjoner), noe som bidro til at sistnevnte ble «unormalt» rimelige i forhold til calls.

De ovennevnte faktorene antydet at svært få så noen som helst risiko for kursfall.

Noen dager senere falt den amerikanske indeksen med 1%. Et slikt fall i en indeks som hadde steget 25% hittil i år burde ikke være oppsiktsvekkende. Problemet lå i at dette skjedde på bare én dag.

Fallet førte til et voldsomt antall «margin calls» (økning av sikkerhetskrav). Dette skjedde ene og alene fordi belåningsgraden var svært høy.

De mest belånte investorene fikk krav om mer penger i løpet av børsdagen, mens et enda større antall fikk det etter at markedet var stengt.

For sistnevnte gruppe betydde dette at mer penger måtte være megler i hende før markedet åpnet dagen etter.

Aktører som fikk informasjon om hvor mye som var utestående av det innkalte beløp, begynte dagen etter å selge futures-kontrakter i forkant av åpningen på New York børsen. Man kan handle i futures over 23 timer i døgnet, mens NYSE kun er åpen i seks og en halv time (fra 15.30 til 22.00 norsk tid).

Investorer som mottar margin calls kan velge å stille opp med mer penger eller akseptere at posisjonene deres stenges når børsen åpner.

S&P 500 åpnet 0.8% lavere enn foregående dags sluttkurs og fortalte med det at mange ikke hadde vært i stand til å innbetale det de skyldte. Drevet av tvangssalg falt indeksen ytterligere 0.6% på noen minutter. Totalt var markedet ned 2.7% på 1 handledag og 15 minutter.

Fallet på den første dagen representerte den største svingningen det amerikanske aksjemarkedet hadde opplevd på to måneder. Man må imidlertid vesentlig lenger tilbake for å finne et fall på 2.7% på 1 dag og 15 minutter.

Etter at tvangssalget var unnagjort stabiliserte markedet seg.

Tre dager senere (fredag) ble markedet reddet av amerikanske arbeidsmarkedstall. For de som måtte ha vært bortreist i forrige uke, så det egentlig ikke ut som noe hadde skjedd.

Dette er imidlertid en sannhet med modifikasjoner. Kursfallet førte nemlig til en betydelig etterspørsel etter put opsjoner og dette har igjen medført en kraftig endring i selve opsjonsprisingen.

Det er i forbindelse med sistnevnte at julekvelden (for noen) kommer tidlig i år.

Har man fortsatt tro på aksjer har endringen ført til noen sjeldne gode muligheter.

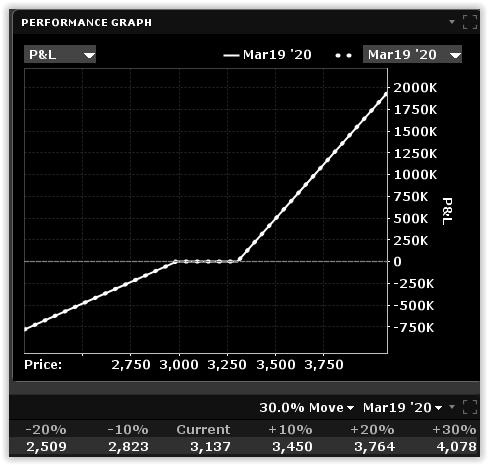

Her er noen eksempler med utgangspunkt i S&P 500 indeksopsjoner med forfall 20. mars neste år:

Dersom man tror at markedet ikke vil falle mer enn 5% innen den tiden, kan man utstede en put opsjon med innløsningskurs 5% under dagens indeksnivå og samtidig kjøpe en call opsjon med en innløsningskurs 2.2% over dagens indeksnivå. Strategien kan gjøres premienøytralt (uten utlegg) gjennom at man mottar like mye premie for put-opsjonen man utsteder som man betaler for kjøpsopsjonen.

Med denne strategien taper man ingenting ved et kursfall på inntil 5%, men skulle fallet fortsette vil man derfra tape som om man satt med aksjer. En oppgang på over 2.2% vil gi full videre oppside. Forfaller disse opsjonene med et marked som er mellom -5% og +2.2% fra dagens nivå, har det ingen effekt på lommeboken.

Alternativt kan man velge å utstede en put opsjon som nevnt over og benytte premien til å kjøpe call opsjoner med innløsningskurs like langt (5%) over dagens indeksnivå.

Fordelen med siste strategi er at opsjonsprisingen i øyeblikket gjør at man får kjøpt 2.5 ganger så mange call opsjoner som det antallet put opsjonene man utsteder. Man får med andre ord en eksponensiell inntjening på all kursoppgang over 5% innen forfallet den 20. mars neste år.

Ved forfall er det ingen effekt på lommeboken dersom indeksen befinner seg +/-5% fra dagens nivå.

Begge de nevnte strategiene utnytter asymmetrien som i øyeblikket finnes i det amerikanske opsjonsmarkedet. Denne asymmetrien kan vesentlig forbedre utfallet for investorer som fortsatt er villige til å satse på at aksjer skal opp.

For de som lurer på om samme mulighet finnes i det norske opsjonsmarkedet, så er det dessverre for tiden ikke slik. Put opsjoner på OBX-indeksen er priset langt mer moderat i forhold til call opsjonene.

Dette gir riktignok muligheten for «relativ value» handel mellom amerikanske og norske indeksopsjoner, men dette krever betydelig mer regneferdigheter ettersom både volatilitet, skjevdeling og korrelasjon må tas med i beregningen.

Nedenstående graf viser avkastningsprofilen til strategi nummer to ved forfall. Man kan tydelig se at avkastningen til oppsiden blir 2.5 ganger så stor som tapet ved tilsvarende kursbevegelse til nedsiden.