Forventningene til markedsutviklingen i juni var sterkt sprikende, med avisoverskrifter som ”Løp og Kjøp!” og ”Markedet Skal Ned!” som de to ytterpunktene. Hovedtyngden – eller ”saueflokken” som Nobelprisvinner Harry Markowitz omtaler dem – lå klart i den første leiren. Markowitz uttalte nylig at investorenes behov for- og tendens til å løpe samme vei som hovedfeltet medfører at utviklingen i 2008 gjerne kan gjentas i 2009. Ifølge Markowitz har utviklingen i aksjemarkedet i ett enkelt år ingen betydning for utviklingen året etter. Markowitz hevder utviklingen er tilfeldig og til enhver tid avhengig av hvordan saueflokken reagerer på ny informasjon. Markowitz’ løsning på dette er at investorer bør diversifisere (spre) sine investeringer med annet enn kun aksjer dersom de ønsker å unngå tap som i 1929, 1931, 1937, 1987, 1990, 1998, 2001. Mer om utfordringene ved diversifisering lenger nede. Markert ulik oppfatning av utviklingen i juni var nok årsaken til at aksjemarkedene svingte tildels mye i løpet av måneden. Da støvet hadde lagt seg og opptellingen ferdig var imidlertid sluttresultatet relativt udramatisk.

Kina

Unntaket fra dette var børsen i Kina som, takket være fortsatt solid økonomisk vekst i hjemmemarkedet, fortsatte den sterke utviklingen. Så langt i år er Shanghai-indeksen opp 65% og siden bunnen i fjor høst har den samme indeksen steget imponerende 80%.

Oslo Børs

Oslo Børs

Oslo Børs, som tross alt har steget 25% siden årsskiftet, viste et meget stort utfallsrom på enkeltaksjenivå. Blant de mer likvide lå Austevoll Seafood (+30.4%), EDB ASA (+27.4%) og Kongsberg Automotive (+27.4%) på topp, mens Norske Skog (-23.4%), Norwegian Property (-21.7%) og Norwegian (-19.6%) viste at det var fullt mulig å tape mye penger på aksjer selv med et overveldende positivt markedssentiment. Chartet under viser forøvrig utviklingen på Oslo Børs i forhold Morgan Stanley Emerging Markets Index og Shanghai Composite Index siden sistnevnte bunnet ut i fjor

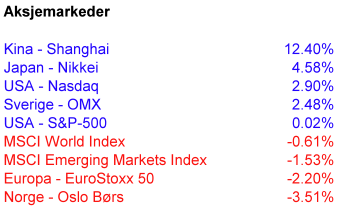

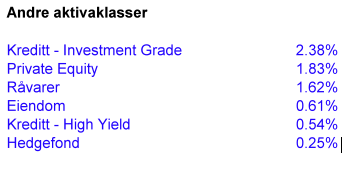

De etterfølgende tabellene viser avkastningen på en rekke aksjemarkeder og andre aktivaklasser i juni:

Kredittobligasjoner

Blant øvrige aktivaklasser fortsetter kredittobligasjoner å lede an. En økning i likviditeten i dette markedet har gjort det mulig både å foreta tvangssalg som det var umulig å gjøre for bare få måneder siden, samt å ta gevinster for de få som hadde nerver til å kjøpe et halvt år tilbake. Kjøperne er institusjoner, fond og investorer som har sluttet å tro på verdens undergang og nå ser muligheten til få en avkastning man ikke har sett maken til på 80 år.

Råvarer

Innenfor råvarer var det i likhet med Oslo Børs tildels stort sprik i utviklingen. Aluminium (+13.7%) hadde den sterkeste utviklingen på tross av rekordhøye lager, mens mais og hvete begge var ned rundt 20%.

Høy korrelasjon

Hvis noe skulle være bekymringsfullt så er det den høye korrelasjonen mellom flere av de nevnte aktivaklassene. Dette betyr ikke at disse hver for seg er dårlige, men at det f.eks har liten hensikt å spre seg over aksjer, råvarer, Private Equity og eiendom med hensikt å redusere risiko gjennom diversifisering. Korrelasjonen mellom aksjer og Private Equity har lenge vært svært høy, men nå har også råvarer meldt seg på dette løpet. Sistnevntes korrelasjon til aksjer har i år vært den høyeste på 50 år. For spesielt norske liv- og pensjonskasser er denne risikokonsentrasjonen en stor utfordring. Dette fordi myndighetene har pålagt dem begrensninger med hensyn til å kunne investere i aktivaklasser som har lavere korrelasjon. Så langt har det heldigvis ikke lykkes disse og andre krefter å binde opp Statens Pensjonsfond Utland på samme måte.

Observasjon

Til slutt en observasjon gjort med basis i de nylig fremlagte norske detaljhandelstall: Norge er virkelig et annerledesland. Mens man i andre land kjøper antidepressiva i nedgangstider, skynder nordmenn seg ut og kjøper sportsutstyr! Ikke rart Norge har ekstraordinært mange idrettsfolk i verdensklasse, det noe beskjedne folketallet til tross.