«That which can be foreseen can be prevented.» – Charles H. Mayo

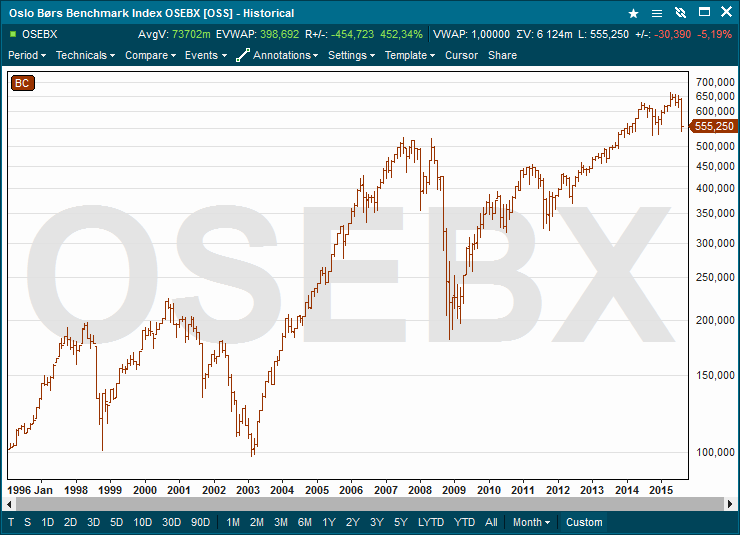

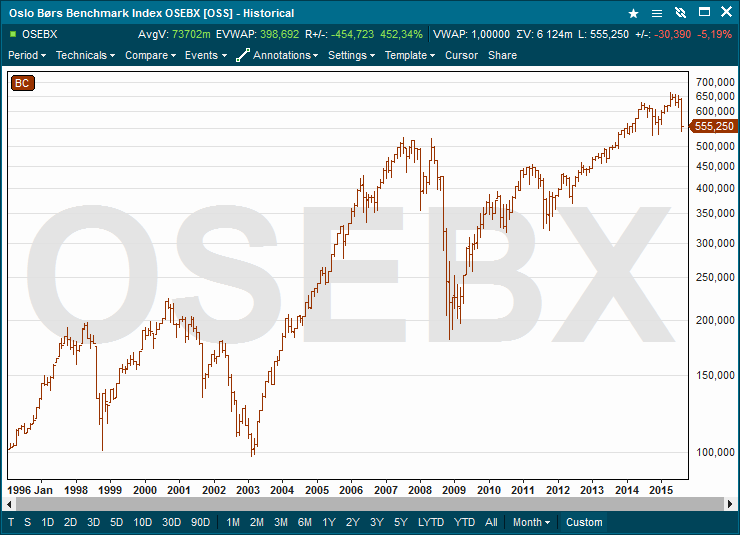

Aksjemarkedet har i år vært usedvanlig generøst.

Kursene fikk forbli høye i lang tid på tross av at den stadige økningen av dårlige nyheter. Ifølge Financial Times må man tilbake så langt som til 1926 for å finne et tilfelle hvor det amerikanske aksjemarkedet, over en periode av 6 måneder, lå så rolig.

I et halvt år bytter kjøpere og selgere penger og aksjer nær de høyeste nivåene vi noensinne hadde sett. Fantastisk.

Dette betyr at de som fulgte med i seriøse næringslivsaviser, hvor man i lang tid kunne lese om disse varselsignalene, hadde all den tid de trengte til å selge – dersom de så ønsket. En lignende luksus ble ikke gitt investorene i år 2000 da teknologiaksjer plutselig kollapset.

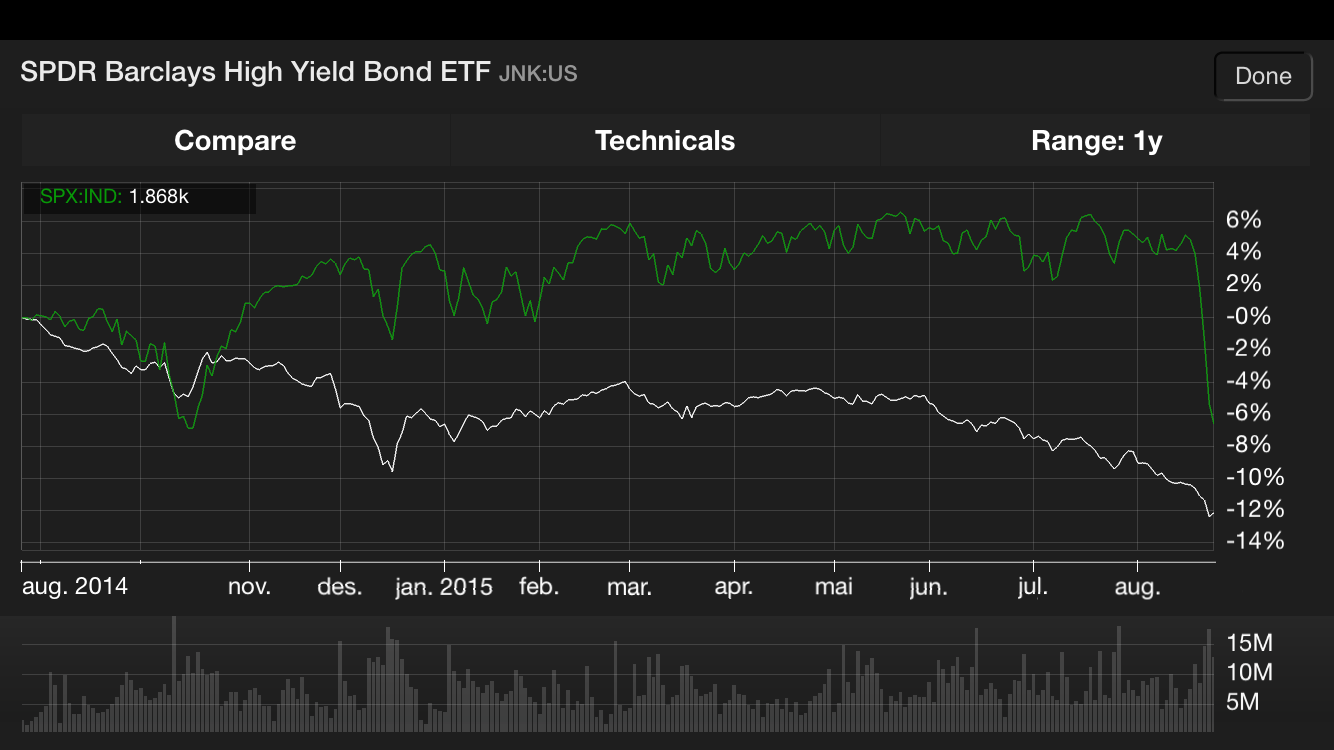

En del av varselsignalene ble for ordens skyld listet opp for 1 uke siden i tredje siste avsnitt her.

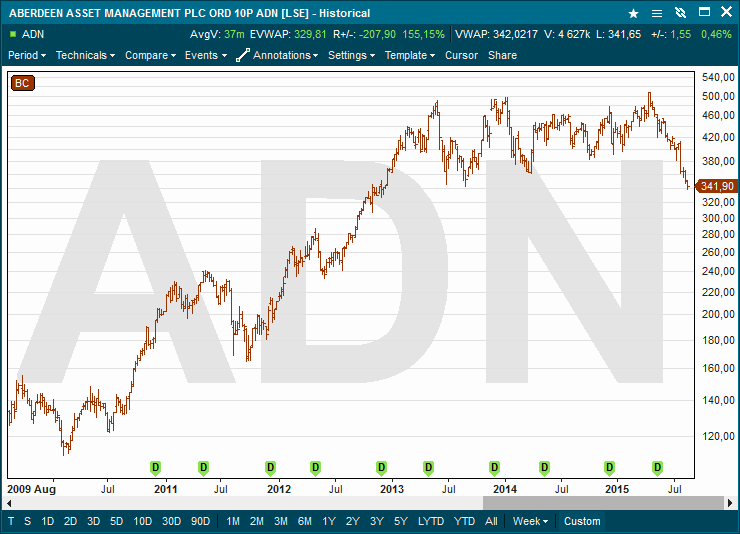

Mange profesjonelle investorer, institusjonelle investorer og fond med frie mandater har redusert sine beholdninger av aksjer i år. Dette er blitt jevnlig omtalt i aviser som Financial Times og Wall Street Journal.

For alle de som ikke ønsket å selge, bør kursfallet derfor ikke være noe problem. De har valgt, enten aktivt eller passivt, å bli værende i markedet.

Langsiktige investorer vet at aksjemarkeder korrigerer og kan halvere seg etter 5-7 år med oppgang. Deres risikotaking reflekterer dette.

Unntaket er de som har dårlige rådgivere. Disse har nå valget mellom å fortsette med rådgivere som ikke forstår markeder eller bytte til noen med høyere kunnskap og troverdighet.

Å bli er å akseptere og som Albert Einstein uttrykte det: «Definisjonen av galskap er å gjøre nøyaktig det samme om igjen, men forvente et nytt resultat».

Langsiktige investorer har sjelden glede av å høre på de som enten alltid sier at det som har steget kraftig vil fortsette å stige og det som har falt kraftig vil fortsette å falle. Ei heller er det noe poeng å lytte til de som alltid, merkelig nok, mener at aksjen de anbefaler vil stige 200%.

Mange langsiktige investorer har derimot fordeler av å spare jevnlig i aksjer. Mange kjøper aksjer fast hver måned, kvartal eller år. For nye kjøp er kursfall bare et pluss.

For de mer opportunistiske investorene er forholdene annerledes. De er gjerne mer kortsiktige og tar høyere risiko. Disse ønsker gjerne en avkastning som er høyere enn hva aksjemarkedet kan gi og benytter derfor belåning for å forsøke å oppnå dette.

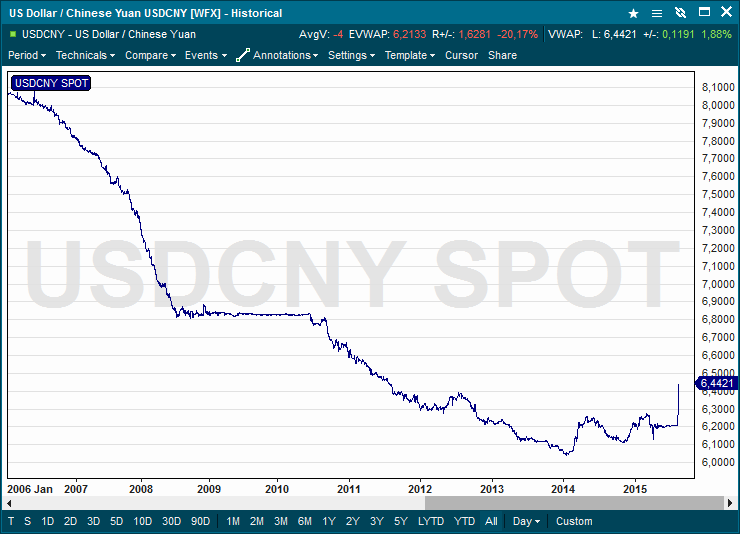

Kina hadde inntil nylig mange slike på tross av at aksjemarkedet der nylig hadde gitt en eventyrlig avkastning uten belåning.

Denne gruppen er tvunget til å reagere når verdiene faller. Med høy belåning kan et aksjefall raskt viske ut hele egenkapitalen. Disse må derfor ha en strategi for å begrense tap og disiplin nok til å følge den.

Erfaring tilsier at de som mangler begge deler forsvinner i år med kraftige kursfall.

Årsaken til store tap er ofte forankret i hvordan hjernen vår virker. Etter en lang periode med oppgang er det ikke uvanlig at en følelse av eufori melder seg. Den euforiske følelsen er et produkt av en kjemisk reaksjon i hjernen som vi oppfatter som meget behagelig. I tillegg er den avhengighetsskapende. Den har også ulempen av å nedsette dømmekraften.

Raskt slutter man å anerkjenne at mye av årsaken til suksessen skyldes det faktum at en oppgang «løfter alle båter». I stedet overbeviser man seg selv om at suksessen utelukkende skyldes egne ferdigheter og at markedet gjør det vi vil at det skal gjøre.

Vinnerfølelsen øker produksjonen av hormonet testosteron hos menn som igjen bidrar til økt risikovillighet. Hvis «vinnerrekken» fortsetter, forsterkes denne sykelen.

De som opplever dette er ofte av den oppfatning at de slett ikke behøver å bry seg om risiko. Risikokontroll er overflødig fordi de er overbevist om at de «styrer» aksjemarkedet og ikke omvendt.

Er man kommet langt nok i denne sykelen er man ustoppelig. Man blir «geni i eget hode»; uslåelig og ustoppelig. De som måtte mene noe annet er bare noen misunnelige og inkompetente pingler.

I et velfungerende marked ender den som ikke har kontroll på psyken eller risikoen med å overføre sine midler til mer dyktige investorer.

En annen effekt av kraftige kursfall er at mange kommer til den konklusjon at de kunne ha unngått tap ved å lære seg mer om markedet eller for eksempel lese mer om Kina. Dette er bortkastet tid. Sjelden har så mange faresignaler vært rett foran nesen til investorene som i år. Neste gang er dessuten faresignalene noen andre.

Utfordringen til disse investorene ligger i at de ikke ønsker å ta ansvar for egen adferd, men tror i stedet at svaret ligger i å lære seg mer om markedet. I realiteten har de oversett all informasjon som de ikke bekreftet deres etablerte syn (kognitiv lukking). Artikler som forteller oss det motsatte av det vi ønsker er nemlig ubehagelig for oss å lese. Derfor velger de fleste dem vekk.

Hjernen vår ønsker gleden av bekreftelser, ikke smerten av usikkerhet.

Et kursfall som i går vekker alles oppmerksomhet. På et tidspunkt tilsvarte nedgangen over tre års bankrente. Og det bare kort tid etter at vi er blitt anbefalt å flytte pengene fra bankkonto til aksjer!

Media bruker uttrykk som «kursmassakre» og «panikk på børsene». Uttrykk som skaper frykt og forsterker smerte – men oppnår lesere, lyttere og seere.

Først fikk man beskjed om å løpe å kjøpe og nå flykter folk i panikk? Glede det ene øyeblikk og smerte det neste. Hjernen må samtidig håndtere motstridende opplysninger, noe som hos mange leder til en mental stressreaksjon (kognitiv dissonans).

For disse er det viktig å huske begrunnelsen for hvorfor man investerte og med hvilken horisont. De som hadde bestemt seg for en langsiktig investering i aksjemarkedet bør holde på sin strategi. Det som har skjedd til nå er faktisk helt normalt!

De som har opplevd tap de ikke kunne bære eller er blitt tvangssolgt ut av markedet, kan velge å la livet gå i grus eller å reise seg med lærdommen om at det der skal jeg ihvertfall ikke gjøre om igjen.

Mens de som fortsatt klorer seg fast med blodige negler og står i fare for å miste sin italienske sportsbil med karbonkarosseri, bør hurtigst plassere en stop-loss ordre og deretter ringe en mentaltrener eller psykolog.

Panikk er ingen løsning og håp er ingen strategi.