I riktignok en positiv artikkel om teknisk analyse, påstår fredag DNs vanligvis utmerkede børskommentator, Thor Chr. Jensen, følgende: «Det finnes ingen som er blitt ordentlig rike på teknisk analyse.»

Han kunne ikke være lenger fra sannheten. Det finnes tvert imot mange tradere, investorer og forvaltere som er blitt dollarmilliardærer ene å alene ved å kun studere kursutvikling.

Dette til tross for at ingen av dem, som Jensen hevder, påstår de er i stand til å «spå om kursutviklingen fremover».

Teknisk analyse handler om å avdekke mønster i kursutviklingen. Mønster som blir til og gjentar seg fordi vi som mennesker reagerer kollektivt på samme måte om og om igjen.

Børsen handler om penger og følgelig er det emosjoner som grådighet og frykt vi daglige utfordres av. Vår adferd påvirker tilbud og etterspørsel og det igjen reflekteres gjennom handelsmønster.

Media bidrar til å forsterke dette gjennom fokus på eksempelvis spesifikke kursnivåer. Deretter intervjuer de markedsaktører og ber dem forutsi hva som vil skje hvis disse nivåene brytes. De som leser dette sprer igjen budskapet til andre.

Få eller ingen bryr seg om hva slike nivåer reflekterer i fundamentale nøkkeltall som inntjening eller pris/bok. Det anses positivt om kursen f.eks bryter all time high uansett.

Amatører innen finans, børs, fundamental- eller teknisk analyse avslører seg med å bruke ordet «skal» om den fremtidige utviklingen. De som kan sitt fag og forstår markeder vet at alt handler om sannsynligheter. Ingenting er sikkert.

Gjennom analyse av kursbevegelser er det mulig å avdekke mønster som har en høy sannsynlighet for gjentakelse. Det er dette teknisk analyse handler om, ikke noe annet.

Ingen modell, teknisk eller fundamental, gir 100% sannsynlighet for gevinst. Derfor er man nødt til å sørge for å ha en strategi som sørger for at tap ikke blir for store når disse oppstår.

Det er nemlig essensielt at man også bygger inn risikokontroll i modellene, samt benytter det man på engelsk kaller «money management».

Sistnevnte handler om å sørge for at man har nok penger i beredskap til at man kan overleve perioder hvor modellene resulterer i tap. Kvaliteten på analysearbeidet som ligger til grunn for strategien (modellen) må være meget høy dersom man skal kunne ha tillit nok til å risikerer penger på den.

Tidsserier av kurser må være lange og «renses» for feil, før man gjør noe som helst analysearbeid. Uten dette vil man ikke kunne få resultater som er robuste. Slurver man vil utfallet være tilfeldig, noe man senere vil komme til å betale dyrt for.

Har man funnet et mønster eller en modell hvor det er mer sannsynlig med gevinst enn tap og tapene kan kontrolleres, er det også viktig at man satser så ofte modellen genererer signaler. Jo oftere man satser, desto større er sannsynligheten at man vil oppnå den gevinstfordelingen som modellen sier.

En robust modell er en som virker på flere aktiva og aktivaklasser. Virker den eksempelvis kun på én enkelt aksje, er det trolig at man kun har funnet noe som kun er midlertidig.

I motsetningen til 1981 da jeg laget den første databasen over aksjekurser på Oslo Børs, er det idag relativt enkelt å få fatt på store mengder kursdata. Økt prosessorkapasitet og hastighet gjør det idag mulig å analysere enorme datamengder på svært kort tid.

Dette har gjort at man de siste 10 årene ikke bare har søkt etter mønster i enkeltinstrumenter, men også på mange instrumenter i forhold til hverandre. Kvantitativ analyse som dette kalles er per definisjon ikke annet enn teknisk analyse, det er kun gjerne flere variabler man benytter.

De verdensledende hedgefondene Bridgewater, Renaissance Technologies, Two Sigma, Winton – alle med forvaltningskapital fra $25-135 milliarder – er alle fond som benytter kvantitativ/teknisk analyse. Det er hundrevis av andre fond som også driver med dette.

Bridgewater er så etterspurt at de har hevet minimums tegningsbeløp til $35 millioner. Renaissance Technologies tjente så mye penger at de ga alle pengene tilbake til de eksterne investorene. Idag er det kun de ansatte som får ha penger i fondet.

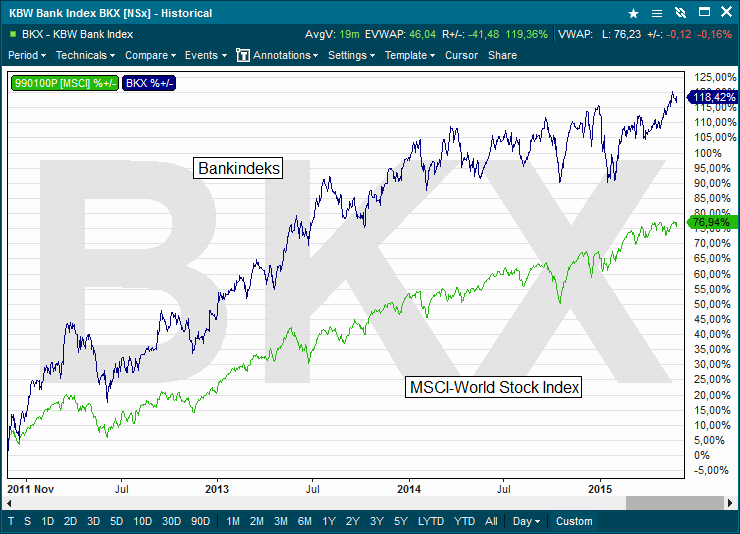

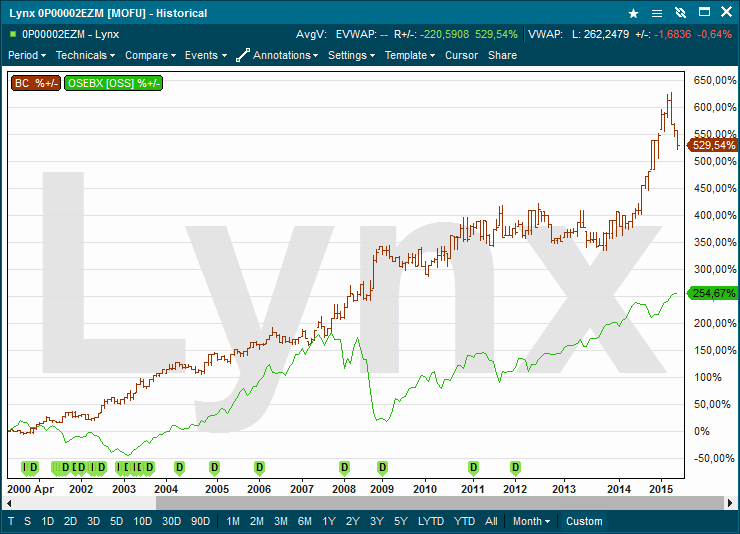

Også i vårt naboland, Sverige, finnes forøvrig flere fond som kun legger analyse av kursutvikling til grunn. Det største i forvaltningskapital heter Lynx. De har $5.3 milliarder til forvaltning.

Chartet under viser utviklingen til Lynx sammenlignet med utviklingen på Oslo Børs. Investorene i Lynx har siden år 2000 hatt dobbelt så høy avkastning som Oslo Børs.

Jeg antar at journalist Jensen neppe påstår at det er «ingen som er blitt ordentlig rike» på Oslo Børs i denne perioden?

PS: Merk særlig utviklingen under dot.com- og finanskrisen.