Tatt i betraktning Barclays 5th Annual Commodities Conference nylig ble avsluttet, er det naturlig at denne kommentaren omhandler råvarer. For orden skyld, og før noen mistenker meg for plutselig ha funnet ”frelse” i råvarer, kan jeg opplyse om at jeg for 29 år siden startet min karriere i finans nettopp i råvaremarkedet. Ved siden av å gi meg verdifull lærdom, og ofte smertelige og ydmykende erfaringer, var dette også min første sivile jobb.

Noen fakta om råvarer

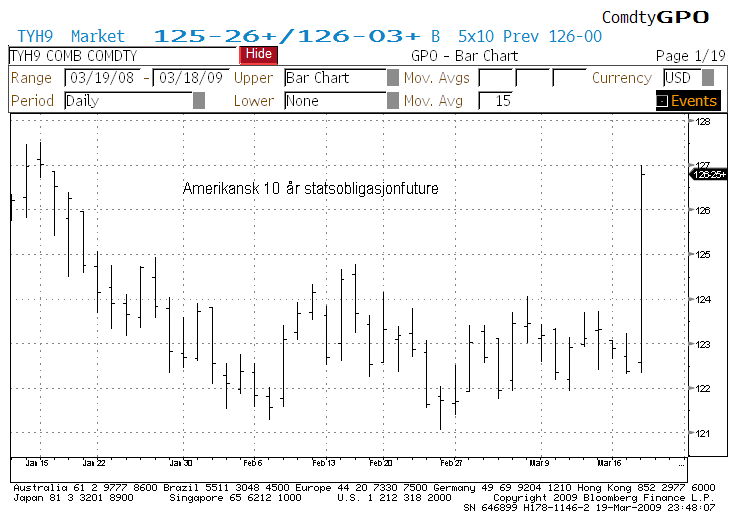

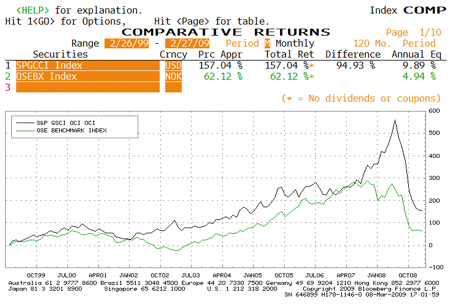

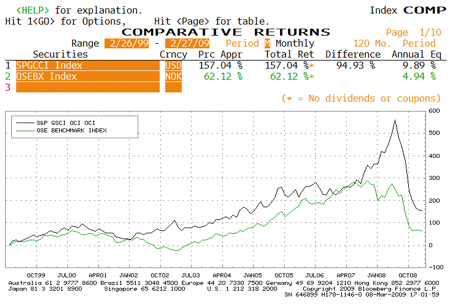

Målt over de 10 siste årene har S&P GCCI råvareindeks hatt en akkumulert avkastning på 157%. Annualisert avkastning har dermed vært på 9.89%. Til sammenligning er dette nøyaktig dobbelt så høy som den annualiserte avkastningen på Oslo Børs i samme periode. Svingningene, målt over denne perioden har med andre ord vært så godt som identisk med Oslo Børs, noe som betyr at råvarer har gitt dobbelt så høy avkastning som Oslo Børs, mens risikoen har vært lik. Dette ville antagelig kommet investors for øre dersom råvarer hadde hatt en bransjeorganisasjon tilsvarende Verdipapirfondenes Forening, men i Norge er det middelet som er viktigst og ikke hensikten. ”Langsiktig sparing i aksjer er den mest lønnsomme spareformen” gjentas fortsatt som en tautologisk sannhet uten grunnlag. Dette må ikke misforstås med at jeg synes det er noe galt i å investere i aksjer, tvert imot. Så lenge man er inneforstått med risikoen og realitetene kan aksjer til tider være en glimrende investering.

Råvarer er eksempelvis mer komplisert å investere i enn aksjer. Det er nå riktignok mulig å kjøpe og selge råvarer like lett som aksjer. De fleste er børsnoterte og finnes på de mer utbygde elektroniske handelsplatformer. En rekke råvarer kan enda til kjøpes på aksjebørser, da som børsnoterte fond som inneholder råvarer istedenfor aksjer (ETFs). Det som gjør handel med råvarer mer komplisert er at man må ta hensyn til en terminkurve som i stedet for å være bestemt av rentekurven, er priset som et uttrykk for synet på fremtidig tilbud og etterspørsel. Det er således tidvis mulig å kjøpe råvarer for levering i fremtiden til brøkdeler av dagens kurs.

Råvarer kan på en annen måte være enklere å investere i enn aksjer idet investeringen i førstnevnte nærmest utelukkende påvirkes av tilbud og etterspørsel etter den aktuelle råvaren. En aksje i et selskap som driver med råvarer påvirkes derimot minst like mye av økonomien i selskapet. I fjor opplevde norske investorer noen minnerike eksempler på dette da Crew Gold og International Gold Exploration falt med hhv 95% og 71% mens gullprisen samtidig steg 5%. Før vi går videre la oss nok en gang ta refrenget: ”Langsiktig sparing i aksjer er den mest lønnsomme spareformen”.

Utsikter fra en produsents ståsted

Verdens største gruveselskap, australske BHP Billiton, holdt foredrag på konferansen. I korte trekk poengterte ledelsen at de både på kort og mellomlangsikt var meget negativ til utsiktene i verdensøkonomien og derav råvareprisene. Faktisk så mye at investorer med posisjoner i råvarer måtte være i besittelse av en sterkere enn middels psyke for ikke umiddelbart bli drevet inn i et tungsinn av suicidale proporsjoner. I et øyeblikk av klarsyn forstod jeg hvorfor det hadde hastet med å fjerne frokostbestikket.

I korte trekk viste presentasjonen at fortsatt etterspørselsmangel gjør at råvarelagrene stiger videre på tross av produksjonskutt av en størrelse og hastighet verden aldri har sett maken til. Det er dessverre lite optimisme å hente fra ledende økonomiske indikatorer som fortsatt er i fritt fall og det samme gjelder verdens industriproduksjon. Alt henger på det store kinesiske håpet. Kina stod i 2008 for 30% av global råvareetterspørsel og vil antagelig være et av de mest effektive landene hva angår stimulerende bruk av krisepakker. Et annet ”lyspunkt” er at prissjokket til oppsiden kan bli brutalt når den økonomiske situasjonen forbedres. Analysen til BHP Billiton tilsier at det kun er rundt 10% av gruveselskaper som har en økonomi solid nok til å ikke gi dem banesår i nedgangen. Det ventes kort sagt å bli langt færre gruveselskap og produsenter.

Oppsummert er de viktigste tre fundamentale driverne for en generell ny råvareoppgang: Kinesisk etterspørsel, finansiell stimulus og ytterligere produksjonskutt.

Investor posisjonering

Mens andelen råvarer eiet av spekulanter har sunket dramatisk, har mer langsiktige investorer som pensjonskasser og stiftelser fortsatt med å vekte seg opp i råvarer. Sistnevnte gruppes innehav av børsnoterte produkter (ETP) er nå på rekordnivå. Samtidig opplever vi at investering i råvareindekser er gått ned. Dette sannsynligvis som en følge av at korrelasjonen mellom ulike råvarer den senere tiden er blitt vesentlig redusert og at pensjonskasser og stiftelser har et mer bevisst forhold til hvilke råvarer de har tro på. Ren long indeksforvaltning har klart veket plass for en forvaltning som er mer aktiv. Hedgefond har nå rundt en 1/4 av den posisjoneringen i råvarer som de hadde for ett år tilbake og danner følgelig en potensiell kjøpergruppe. Mens den spekulative andelen var den drivende for volatiliteten både til opp- og nedsiden i perioden 2006 til 2008, blir tiden det tar å få hevet produksjonen trolig hovedfaktoren når denne nedgangssykelen er over.

Ellers er det interessant å studere mellommannsapparatets interesse under opp- og nedgangsfaser. I likhet med aksjemarkedet er interessen først og fremst drevet av høye priser. Følgelig markedsføres råvarer først og fremst når de er dyre, og interessen er minst når de er billige. Nedenstående graf viser antallet deltagere fra Norge under Barclays råvarekonferanse i mars 2008, Reuters råvarekonferanse i juni 2008 og Barclays råvarekonferanse i mars 2009. De få som klarer å kombinere en interesse for matematikk med humor vil ha lagt merke til at deltagerantallene alle er Fibonacci-tall (etter den italienske matematikeren som ble født rundt 1170). Dette skulle bety at ved neste markedstopp vil antallet deltagere fra Norge være 13, 21 eller 34.

NRK og råvarer

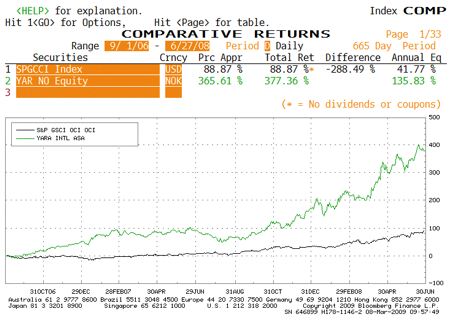

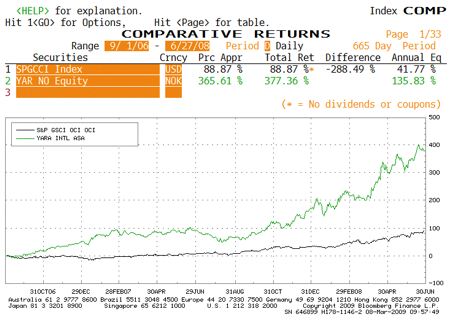

Når vi allikevel er inne på temaet råvarer kan jeg ikke la være å ta med statskanalen NRKs dekning av råvareoppgangen i første halvår i fjor. Under falsk flagg om at de ønsket å dekke prisutviklingen i råvarer generelt, tok intervjuet umiddelbart en form verdig Inkvisisjonen på sent 1400-tallet. Opptaket ble forøvrig gjort to ganger. Den første måtte forkastes fordi journalisten avbrøt samtlige svar, mens det andre – bare minutter etter – ble gjort med det løfte at de ikke ville klippe svarene og derved endre innholdet. Dette avsnittet hadde ikke blitt skrevet dersom journalisten hadde holdt denne avtalen. Innen materialet ble sendt på Dagsrevyen var det endret nok til å gi seerne inntrykk av at jeg alene var ansvarlig for sulten i verden. Glem bagateller som at journalisten ikke tok med seg det faktum at vi faktisk ikke hadde investert i ris, mais, hvete, soyabønner eller andre kornsorter som benyttes i produksjonen av mat. Mer graverende var at NRK fullstendig valgte å utelate omtale av at den norske stat som gjennom sitt eierskap i gjødselprodusenten Yara tjente hundrevis av millioner på økt salg av gjødsel og en prisoppgang som bidro til at bøndene stod like fattige tilbake. Relevansen av sistnevnte er at dermed stimuleres det ikke til økt produksjon, noe som kunne ha bidratt til å redusere sultproblemet. Min erfaring står i kontrast til pressens etiske regler, som sier at: ”Det er god presseskikk å gjøre premissene klare i intervjusituasjonen” og ”Pressen har plikt til å gjengi meningsinnholdet i det som brukes av intervjuobjektets uttalelser. Direkte sitater skal gjengis presist” – Vær Varsom Plakaten punkt 3.3. og 3.7. Når rett skal være rett fortalte riktignok en av lederne i NRK meg i ettertid at innslaget ”ikke var regnet som ett av deres stolteste øyeblikk”. Jeg kan vanskelig si meg uenig.

Nedenstående graf viser ikke karriereutviklingen til journalisten, men kursutviklingen på Yara i forhold til prisutviklingen på råvarer.

Oppsummering

Fjorårets 65% fall i råvareindeksen hadde ikke dempet de konferansedeltakernes entusiasme hva angår råvarer som akivaklasse og investeringsobjekt. En gallup gjort av de 250 tilstedeværende på konferansen viste at 79% av de spurte planla enten å inkludere råvarer i sine finansporteføljer, eller øke allokeringen (noe som først og fremst viser at Barclays evner å invitere de riktige personene til konferansen sin). 40% av de spurte mente at 6% råvarer var en passende porteføljeallokering, 34% mente allokeringen burde være >10%, mens 2% mente den burde være 0. Siste gruppe var antagelig sterkt influert av ettervirkningen av kornbrennevinet som ble servert kvelden før. 41% av de spurte oppga at diversifisering var en av hovedgrunnene for å investere i råvarer. Denne gruppen ville antagelig fortsatt ha svart det samme om eiendom. Noen lærer aldri. De tre råvarene forsamlingen hadde størst tro på i 2009 var: Gull, råolje og kornsorter.

Til slutt noe om perspektiv

Råvarer hadde i Q4 2008 falt like mye som under Depresjonen på 1930-tallet. I motsetning til 1930-tallet hvor nedgangen brukte 4 år, tok det denne gangen kun 4.5 måned å unnagjøre bevegelsen. We may not be smarter, but we are definitely faster.