To ting har gått igjen som årsak til samtlige kriser i finansmarkedene: Høy belåning og konsentrert risikotaking.

Siden 1986 har blind tillit til ulike matematiske modeller også vært en sterk bidragsyter.

Mange slike modeller har vært utviklet for å beskrive risikoen i finansmarkeder og gi oss løsningen på hvordan vi kan beskytte oss mot denne.

Årsaken til at slike modeller er laget er menneskets behov for å fjerne usikkerhet. Dette gjelder på det personlige plan så vel som hos myndigheter.

Det gir trygghet og ro i å føle at man kan sette to streker under et svar. I tillegg gir det muligheten til ansvarsfraskrivelse.

Det er ikke lenger vårt ansvar at noe går galt når velkjente modeller ikke viser seg å stemme. Feilen ligger da hos modellen.

At modellene hadde opplagte svakheter i sin beskrivelse av virkeligheten kan ansvarsfraskrives så lenge det står flinke folk (gjerne Nobelprisvinnere) bak modellene.

Til informasjon stod det Nobelprisvinnere bak modellene som bidro til krakket i 1987 samt verdens største fondskollaps (LTCM) i 1998.

Modellene som bankene overbeviste ratingbyråene å benytte i forkant av boliglånskrisen i USA (senere finanskrisen), viste seg også å være riv ruskende gale.

Det var også modellfeil tidligere sentralbanksjef Alan Greenspan påberopte seg da han vitnet for kongressen under finanskrisen i oktober 2008.

Han hevdet at han hadde oppdaget en feil i måten han betraktet verden.

Markedsmekanismen, som han hadde valgt å ha blind tillit til, var nemlig ikke i stand til å selvkorrigere når grådighet og belåning fikk fritt spillerom. Dette hadde han ikke tatt hensyn til.

Han refererte da til reguleringen han selv hadde fjernet fra bankene og som ga dem fritt spillerom til å gamble med innskyternes og samfunnets midler.

Hvem skulle ha trodd?

Uansett hvilken krise vi studerer, så ser vi at kombinasjonen av høy belåning og konsentrert posisjonering har vært årsak til at normale markedsmessige korreksjoner brått har utviklet seg til finansielle katastrofer.

Hele idéen med markeder er at de skal operere fritt slik at markedsmekanismen virker. Er verdsettelser for høye skal markedsaktører innse dette og selge. Er de for lave skal de kjøpe. Buy low, sell high har alle hørt at skal være nøkkelen til rikdom.

Problemet er at myndighetene i lang tid enten har manipulert markedsmekanismen eller forhindret den fra å virke.

Forut for finanskrisen var banker gitt en konkurransemessig fordel ved at de ikke måtte stille samme sikkerhet som andre markedsaktører. Dette skapte store skjevheter.

Bankers egenhandel nøt godt av nærmest ubegrenset billig og usikret kreditt.

Fond som var eiet av banker kunne i tillegg ha høyere belåning enn uavhengige fond. Bankenes fond fikk på den måten høyere avkastning og ble derfor foretrukket av investorene.

Ved siden av at dette var konkurransevridende, sørget det også for at risikoen i markedet ble mer konsentrert. Det skulle få store konsekvenser når to slike fond imploderte. Faktisk så stor at den satte i gang finanskrisen.

Tvangssalget av fondenes eiendeler resulterte i kursfall som førte til at andre måtte selge. Denne snøballen bare økte i fart og spredte seg til å bli et globalt økonomisk snøras.

Dette medførte ytterligere salg av verdipapirer i et marked hvor nesten alle satt med samme type posisjoner. Mangel på kapital og naturlige kjøpere resulterte i en likviditetskrise.

Myndighetene sov fortsatt i timen da bankene selv brått forstod risikoen. Bankene begynte å forlange sikkerhet av hverandre umiddelbart, noe som førte til at pengemarkedene tørket ut.

Økonomisk stressede banker vendte seg da mot egne kunder å forlangte høyere sikkerhet fra disse. Krav som i mange tilfeller var helt urettmessige. Kunder kunne enten velge å sette inn mer penger eller miste sine eiendeler. Det var ingen rom for forhandling og samtidig umulig å flytte engasjementer.

Enden på visa kjenner vi; det fantes ikke nok midler til å redde bankene. Myndighetene og skattebetalerne måtte derfor punge ut for å redde de angjeldende bankene og – tro det eller ei – sørge for at det var penger til å utbetale bonuser til lederne.

You can’t make this sh*t up.

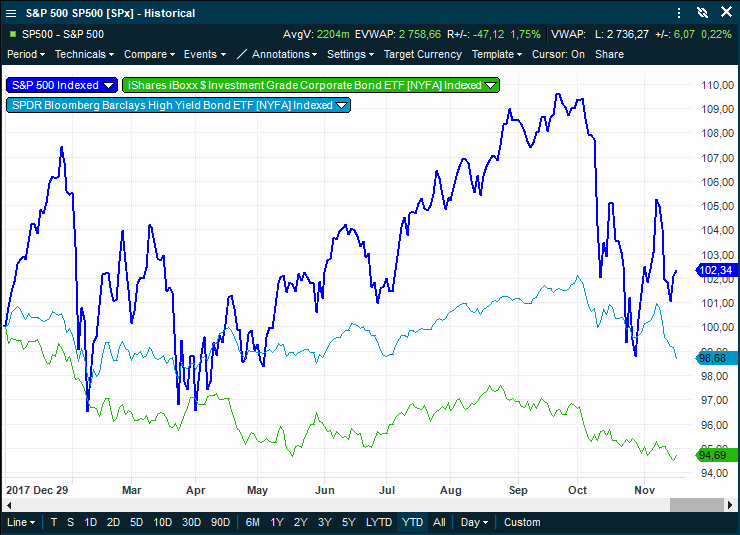

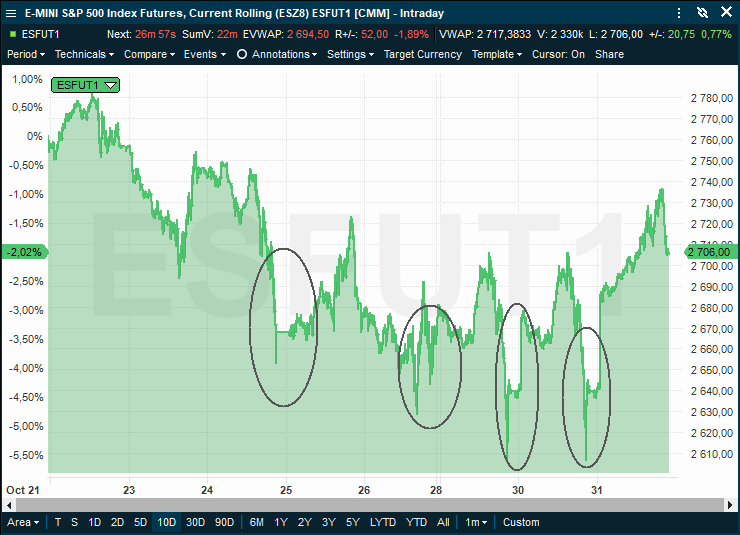

Spoler vi raskt frem til idag, kan vi faktisk se noen likheter.

Lave renter og god tilgang på kreditt har gjort belåningen skyhøy. Verdsettelser er også høye. Man kan merke seg at de fleste har sluttet å snakke om slikt overhode.

En av hoveddriverne i aksjeoppgangen selskapenes tilbakekjøp av aksjer. Takket være billig finansiering er det lettere å få regnskapene til å se bra ut gjennom dette enn gjennom reell lønnsomhet.

Markedsmekanismen har, takket være økende bruk av kvantitative lettelser, vært koblet ut de siste 10 årene. Myndighetene har med andre ord forhindret markedet fra å korrigere ubalanser.

Som om dette i seg selv ikke bidrar nok til bobledannelse, har samme myndighetene gått skoene av seg med å vedta nye regler etter finanskrisen.

En regulering som politikerne på nær global basis valgte skulle tyngst ramme aktører som overhode ikke hadde noe med finanskrisen å gjøre.

Dette ble gjort for å skjule at de hadde sovet i timen både når det gjaldt finanskrisen og den europeiske gjeldskrisen.

Ved siden av å øke kostnadene for alle typer av finansforetak betydelig, sørger de nye reglene for at de fleste investorer kun kan ha penger i økonomisk sykliskutsatte aktiva som aksjer, obligasjoner og eiendom.

Dette gjør at man er sikret på at forutsetning nummer to for at en korreksjon skal bli en krise oppfylles; nemlig at alle eggene er plassert i samme kurv.

Sammenligner man med finanskrisen, som reelt sett var en likviditetskrise takket være belåning og konsentrasjon av investeringer, finnes det noen forskjeller.

På den positive siden har banker idag langt mindre grad egne posisjoner. Den negative siden er at bankene ikke lenger sørger for en etterspørsel man kan stole på gjennom å drive market making.

Likviditet er dermed overlatt til aktører som er lynhurtige til å trekke sine priser og sterkt motivert for å tjene penger på kombinasjonen av myndigheters dårskap og investorenes grådighet.

En annen faktor som er annerledes idag enn i 2008, er at det ikke finnes et stort nasjonalt fond (NBIM) med nylig utvidet aksjemandat klar på sidelinjen.

Forut for samtlige kriser har belåning og konsentrasjon vært høy og forsikring på billigsalg. Sistnevnte har illustrert hvor lav forventningene har vært til et kursfall.

Dette betyr ikke at vi står foran en krise idag eller i morgen. Det eneste dette beskriver er utfordringene man høyst sannsynlig står overfor når boblen av billig kreditt og inngripen fra myndigheter sprekker.

Ved mange tidligere kriser har forklaringen til at det gikk galt vært mangel på regulering fra myndighetenes side.

Det kjedelige med den neste, er at årsaken sannsynligvis vil være en konsekvens av overregulering.