EuroHedge

Tidsskriftet EuroHedge har nettopp avsluttet sin årlige konferanse. Til tross for at hedgefondindustrien det siste året er blitt anklaget for enhver negativ begivenhet noen har behov for å finne en syndebukk til, var stemningen positiv og fremtidsutsiktene for bransjen optimistiske. Her er noe av statistikken som ble lagt frem:

Forvaltningskapital

Den samlede globale forvaltningskapitalen i hedgefond var ved årsskiftet $1.4 billioner. Av disse forvaltes $317 milliarder fra London.

Antall

Det fantes totalt 6.808 hedgefond per utgangen av 2008. Av disse befinner 957 seg i Storbritannia.

Investorer

Flertallet av investorer i hedgefond er institusjonelle. Pensjonskasser, universitetslegater, stiftelser med filantropiske formål, banker og statlige fond utgjør de største investorene. Blant private investorer utgjør ”Family Offices” – selskaper eiet av rike familier og High Net Worth Individuals den største gruppen.

Arbeidsplasser

Ved årsskiftet var det 40.000 arbeidsplasser i Storbritannia tilknyttet hedgefondindustrien.

Shortsalg

Kun 0.14% av hedgefond driver utelukkende med short salg.

Størrelsesforhold

Forvaltningskapitalen i samtlige hedgefond er mindre enn hos de største tradisjonelle forvaltningsselskapene.

Belåning

Belåningen i hedgefond er i dag på gjennomsnittlig 1.15 ganger egenkapitalen. Banker opererer til sammenligning med en belåning på 20-40 ganger sin egenkapital.

Resultater

Siden 1994 har Tremont Hedgefond Index steget 254.08%. Dette tilsvarer en årlig avkastning på 8.64%. Til sammenligning har MSCI World Stock Index i samme periode steget med 34.54%. En årlig avkastning på 1.96%. I fjor falt Tremont Hedgefond Index med 19.03%. MSCI World Stock Index var samtidig ned 42.08%. Etter første kvartal i år var hedgefondindeksen +0.85%. MSCI World var samtidig -12.8%.

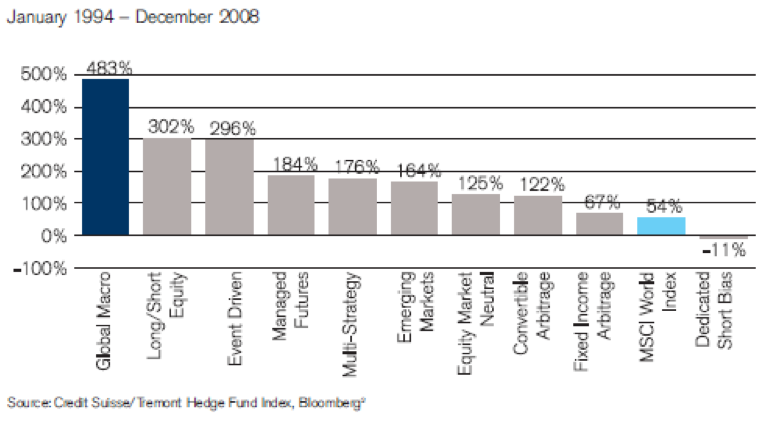

Strategier

Global Macro er den strategien som har gitt den høyeste avkastningen av samtlige hedgefondstrategier over tid. Det er også denne strategien som har lavest korrelasjon til aksjemarkedet. Long/short Equity kommer på annen plass med hensyn til avkastning, men denne strategien har en høy korrelasjon til aksjemarkedet. Analyseselskapet Allenbridge gir dårlige rådgivere skylden for at ha ignorert lavt korrelerte strategier som Global Macro og Managed Futures og i stedet lastet kundene opp med strategier som hadde en høy korrelasjon med investeringer de allerede hadde. Allenbridge hevder at de fleste hedgefond velges primært på basis av historiske resultater fremfor strategienes egenskaper. Nedenstående søylediagram viser avkastningene til de ulike hedgefondstrategiene over tid.

Pessimisme

90 prosent av de tilstedeværende (forvaltere, tradere, økonomer og investorer) mente at den pågående oppgangen kun var en korreksjon innenfor en nedgangssykel. Denne overvekten av negativitet er så stor at man kan fristes til å bli kontrær hadde det ikke vært for det faktum at 100% av aksjefondsforvaltere er positive til aksjer hele tiden.

Innløsninger

Et bransjeblad hadde gjort en undersøkelse med hensyn til årsaken til at investorer ifjor hadde innløst hedgefond. Behovet for likviditet og frykt var ikke uventet de to hovedgrunnene. Bedt om å kvalifisere dette ytterligere kom det frem at en medvirkende årsak til at man innløste hedgefond var fordi man ikke orket å selge sine aksjer da disse allerede hadde falt så mye. Denne velkjente strategien er forøvrig bedre kjent som ”Get rid of quality – keep the garbage”.

Tidevannseffekten

Denne er ment å advare mot de forvaltere som tjener penger utelukkende som følge av tidevannseffekten. Denne beskriver at når tidevannet stiger, så løftes alle båter. Mange blir med andre ord genierklært uten å fortjene det. En av foredragsholderne forklarte imidlertid at tidevannets bevegelser avslører mer; når tidevannet går ut ser man nemlig hvem som ikke hadde badetøy på. Ironisk nok ble jeg for noen år siden selv gjort narr av en av de prominente og medieomtalte investorene i TA-Invest. Jeg registrerer at vedkommende, som den gangen nettopp genierklærte forvalterne i TA-Invest, nå står himmelfallen frem og føler seg grundig ført bak lyset. Hadde jeg vært hevngjerrig hadde jeg nevnt vedkommendes navn.

Gladmelding

Til slutt endelig en gladmelding. Da jeg ventet på å gå ombord i flyet til Oslo i går kveld, kom det inn en hyggelig email fra Ben Charlex. Riktignok kjenner jeg ikke vedkommende, men ut av sitt gode hjerte hadde han den glede å fortelle meg at det stod $8.5 millioner og ventet på meg i en bankkonto. Takket være min nye venn Ben trenger jeg kun å vedlegge en kopi av førerkortet mitt, samt adresse og bankkonto på en returmail. Mon tro om noen av investorene i TA-Invest har vært heldige og mottatt den samme?