Financial Times gjenga denne uken en gallup gjort ved CFA Institute – det britiske finansanalytiker instituttet. Grunnlaget for finansanalytikerstudiet er at markeder er efficiente. Hypotesen bak dette ble først fremmet av Louis Bachelier i 1900 og har senere dannet grunnlaget for utdannelsen av finansanalytikere verden over. Med efficiente markeder menes at all kjent informasjon allerede er innbakt i kursen og at all ny informasjon raskt vil bli reflektert. Det skal følgelig være umulig å slå markedet over tid så lenge man benytter informasjon som markedet allerede er i besittelse av. Den akademiske forklaringen på at noen allikevel får dette til er at de har flaks eller uhederlige, og at det ikke har noe med dyktighet å gjøre.

Kredittkrisen synes imidlertid å ha påvirket dette synet. En rundspørring foretatt av britiske finansanalytikere viser nemlig at 2/3 av de spurte ikke lenger tror på hypotesen om efficiente markeder. Hele 77% hadde enten en sterk- eller meget sterk oppfatning om at investorer ikke hadde oppførte seg rasjonelt under finanskrisen, noe som ikke bare undergraver nevnte hypotese, men også alt fra verdsettelse av aksjer til beregning av pensjonsforpliktelser. Man ønsker nå i stedet å utdype det som kalles ”behavioural finance” som i korte trekk sier at markeder ikke er rasjonelle, men påvirkes av eksempelvis frykt og grådighet. Når sant skal sier visste vel alle rasjonelle markedaktører som hadde vært med i noen år dette, selv om de fleste av disse valgte å ignorere dette i en lang periode. En ting som imidlertid synes sikkert er at 100% av de som opplevde fjoråret bør gi sin tilslutning til at i hvert fall frykt var tilstede. Forøvrig var det kun 14% av de som var med i nevnte spørreundersøkelse som mente at man kunne basere sine vurderinger på ”oppførselsfinans” alene.

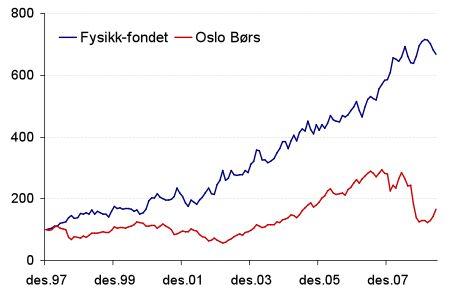

Chartet over viser perioden på 6 måneder i fjor hvor Oslo Børs falt 65%.

Forleden kommenterte noen en blogg jeg hadde skrevet med at markeder ikke var drevet av fysikk, idet fysikken ikke kunne si noe om den fremtidige markedsutviklingen. Jeg har ikke svaret på dette men vil i stedet henvise til en forvalter vi bruker som kun benytter matematikk, statistikk og fysikk som grunnlag for å ta posisjoner i finansielle aktiva, herunder aksjeindekser, renter, råvarer og valuta. Han har idag totalt $12 milliarder til forvaltning. Ved inngangen til fjoråret hadde han $16 milliarder og leverte en avkastning på solide 20%. Ikke desto mindre var det en rekke investorer som trakk ut sine penger i hva som kalles ”A dash to trash” – man selger det man har tjent på for å ha råd til å bli sittende med det man har tapt penger på. Et godt eksempel på irrasjonalitet og behavioural finance i praksis.

Poenget med den nevnte forvalter er at han verken studerer verdensøkonomien, det politiske bildet eller leser regnskaper. Staben hans på 100 fysikere, matematikere og statistikere bygger modeller som kun benytter kursutviklingen som input. De lager ikke prognoser og har ingen mening om hvor langt noe skal. Går det opp kjøper de og snur trenden så selger de og går short. Dette gjøres over et stort antall markeder. De står aldri på sidelinjen men er alltid investert enten long eller short. Det eneste som varieres er størrelsen på posisjonene. Hvis svingningene i markedet øker reduserer de sine posisjoner for å holde risikoen nær konstant og vice versa. Denne type forvaltning skiller seg fra tradisjonelle fond som f.eks aksjefond ved at de kan tjene penger også når markedene faller. Risikoen tilpasses også utviklingen i motsetning til et aksjefond som i grove trekk har samme risiko uansett hva som skjer i verden.

Typiske problemperioder for trendfølgende forvaltning er når markeder bråsnur eller beveger seg sidelengs. For å redusere tap i slike perioder har vår forvalter ansatte et eget opsjons-team som kun har som oppgave å gjøre porteføljen mindre sårbar. Erfaringene man har gjort med sistnevnte etter 2 år har fått ham til å tredoble dette teamet. Viktigste av alt; siden han startet opp i 1997 har han aldri hatt et tapende år. Så langt i år er han imidlertid ned 8%. Hadde han sittet i Norge hadde dette vært nok til at han ville blitt kalt en fiasko av enkelte norske finansjournalister. Nevnte forvalter priser seg sikkert lykkelig over at de som er investert hos ham verdsetter det han står for over et noe lenger perspektiv. Nedenstående graf viser verdiutviklingen på hans forvaltning siden oppstart. Leseren kan selv vurdere verdien av hvorvidt matematikk, fysikk, statistikk samt fleksibiliteten til å kunne variere risiko og posisjoner har noe for seg.