I disse «Tangen-tider» vil en slik overskrift sannsynligvis medføre at de flestes hjerneimpulser havner rett i Amygdala (fryktsenteret i hjernen som bestemmer hvorvidt vi vil kjempe eller flykte).

Tema denne gangen er imidlertid ikke Tangen, så forhåpentlig vil mange bare ved å lese denne setningen rekke å forflytte den elektriske impulsen frem til frontallappen.

Til forskjell fra Amygdala, lar sistnevnte oss prosessere informasjon og måle denne opp mot vår forståelse av rasjonalitet. Rasjonalitet er nemlig hva denne bloggen vil forsøke å demonstrere.

Sentralbanksjef Øystein Olsen var nemlig allerede ute i hardt vær før «Tangen-saken». Da gjaldt det hvorvidt det var riktig av sentralbanken å signalisere at den ville intervenere i valutamarkedet for å stabilisere utviklingen av den norsk kronen.

Undertegnede støttet den gang Olsen i sitt valg og nå, som vi har fasiten, oppfatter jeg at det også er bevist at Olsen gjorde det rette.

Det skulle mye til om man ikke fikk med seg svekkelsen av den norske kronen, som for alvor tok til i begynnelsen av mars måned og kulminerte tyve dager senere.

Fra månedsslutt i februar og frem til den nevnte datoen hadde norske kronen svekket seg dramatisk. Svekkelsen mot valutaer som US dollar, euro og sveitserfranc var på hele 20%, mens den mot vårt naboland, Sverige, var på 14%.

Det som verken fikk medias eller sågar finansbransjens oppmerksomhet, men som sannsynligvis var kjent for Norges Bank og en del av Olsens vurderingen, var usikkerheten som hadde meldt seg om Norges kredittverdighet.

I finansmarkedene måler man denne gjennom prisen det koster å forsikre et lands nasjonalgjeld mot konkurs.

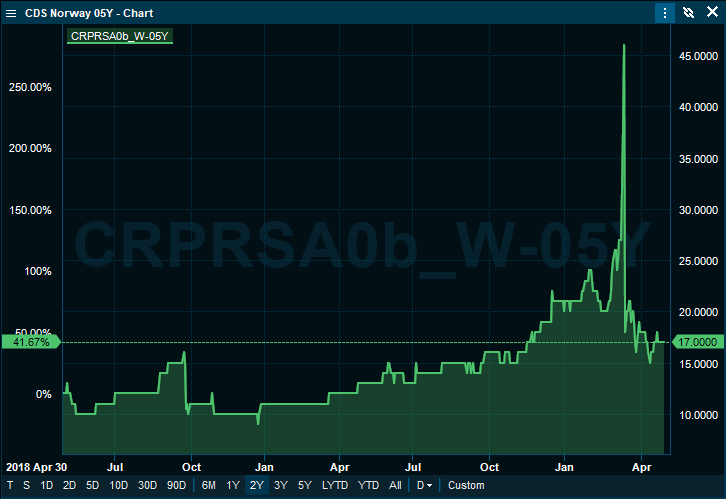

For Norges del var denne steget kraftig.

Prisen for å forsikre seg i 5 år mot en konkurs i Norges nasjonalgjeld (statsobligasjoner) steg nemlig 77% i løpet av de første tolv dagene i mars.

Usikkerheten i verdensøkonomien og for oljeprisen skremte utenlandske investorer og gjorde at disse ville ut av alt som var norsk, fra statsobligasjoner til aksjer.

Nedsalget av norske verdipapirer førte igjen til et salgspress i norske kroner. Svakheten i kronen skulle igjen føre til at noen opportunistiske aktører forsøkte å skape ytterligere usikkerhet ved å presse kronen kraftig ned i et tynt asiatisk valutamarked.

Begynner man å stille spørsmål ved et lands kredittverdighet, kan situasjonen virkelig komme ut av kontroll. Dette har en rekke land erfart. Sentralbanker forstår dette.

Norges Bank reagerte resolutt og fikk med det situasjonen under kontroll. De økonomiske skadene for nasjonen og næringslivet ble følgelig vesentlig mindre enn de ellers kunne ha blitt.

Det kan derfor nærmest virke som et «luksusproblem» når fokus bort imot utelukkende har vært (og fortsatt er) på en chartertur og en ansettelsesprosess, fremfor på de viktige realøkonomiske forholdene sentralbanken er satt til å forvalte.

Spesielt gjelder dette når det hele finner sted midt i den største økonomiske nedgangen kloden har opplevd siden tredvetallet.

Man skal derfor ikke se bort fra at sentralbanksjef Olsen ville finne det motiverende med litt velfortjent anerkjennelse, i det minste for deler, av jobben han har gjort.

Jeg vet ikke hvem som kjøpte, men man trenger ikke å tro på en nasjonal default for å tjene penger på CDS, kun på en reduksjon i kredittverdighet.

Fra 2007 til 2010 gikk CDS-spreaden på spansk nasjonalgjeld fra 2.75 til 450 basispunkter uten noen default.

Italias 5 år CDS startet året på 100 bp og har siden handlet så høyt som 150 bp på frykt for nedgradering.

/Peter

Den norske staten er nesten gjeldsfri, eier stor del av norsk nærlingsliv og vesentlig andel av verdens børsnoterte verdipapirer. Hvem kjøper CDSer på norske statsobligasjoner?