Aktører som studerer markedene med en viss grad av intensitet og granularitet, vil til tider oppdage at det finnes en orden i støyen og kaoset.

To utfordringer dukker imidlertid raskt opp for de som har gjort det til en hobby å overanstrenge øynene sine: Konkurransen om å oppdage mønster er for lenge siden vunnet av datamaskiner, samt vår hjernes tendens til å «ville» se mønster selv når ingen finnes.

Når det gjelder førstnevnte må vi bare erkjenne at maskiner allerede både har oppdaget- og allerede utnyttet, mønstrene som vi er i stand til å se selv med den skarpeste Mk.1 Eyeball (det nakne øyet).

Det vi som mennesker forsøker å utnytte kan dermed ikke kalles «ferskvare».

Vi kan følgelig forvente at levetiden til disse anomalitetene vil være begrenset.

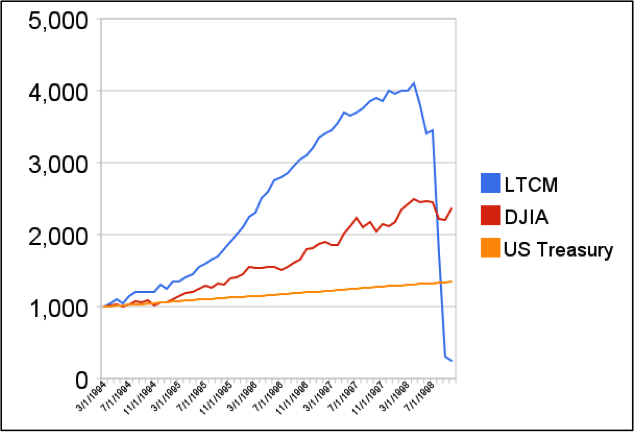

Når tilstrekkelig nok aktører har oppdaget den samme muligheten, lukkes dette «window of opportunity» rett og slett som en følge av mengden penger som jager den samme gevinsten.

Dette betyr imidlertid ikke at det ikke kan være penger å tjene. Om enn for en kortere tid.

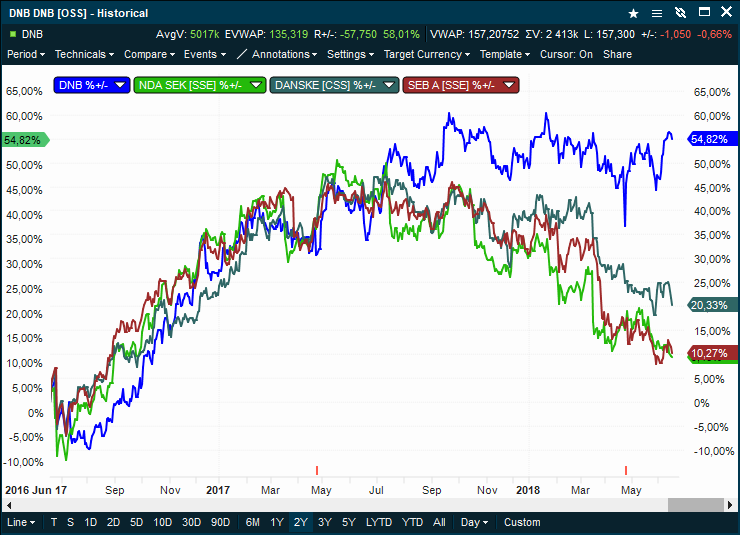

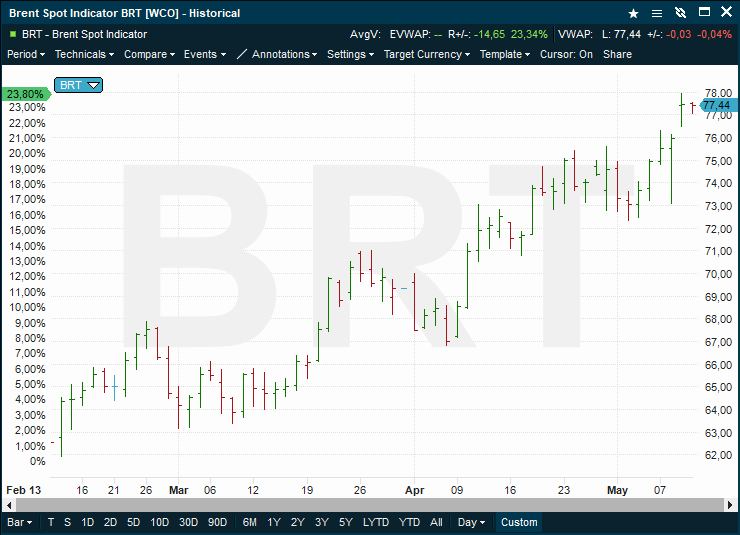

Den senere tids kursfall på aksjebørsene og oppgang i volatilitet har skapt slike muligheter.

Disse fremkommer som følge av at mange aktører tvinges til handling. De har med andre ord ikke lenger luksusen av et rolig og forutsigbart marked.

Brå endring i børsbildet endrer ikke bare vårt syn på aksjer, vi opplever plutselig hele verdensbildet som langt mer truende.

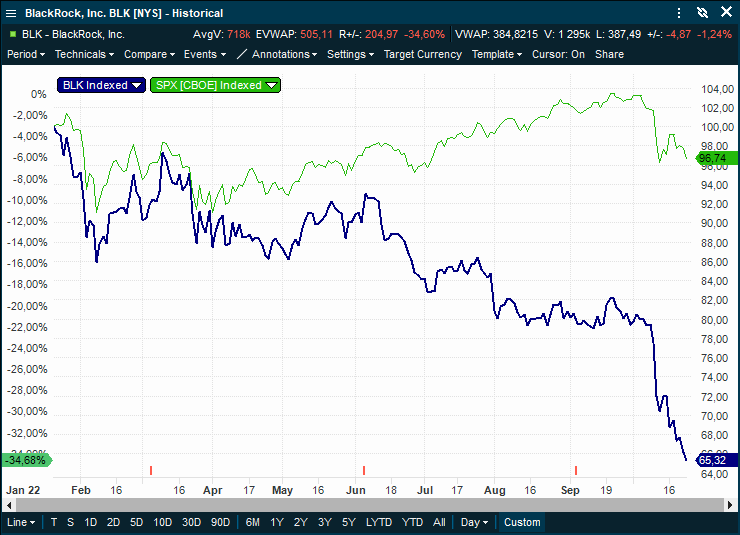

Handelskriger, renteoppgang, konsulatdrap, italienske gjeldsproblemer og genierklærte investorer i plutselige likviditetsproblemer, føles plutselig som en iskald dusj av verdens realiteter.

Når noen nevner at det tidligere har skjedd fæle ting på børsene i oktober, brister det siste strået av mental stabilitet.

Salg, innløsninger og tvangssalg følger.

Samtidig dukker det opp velkjente mønster i markedene. Mønster som tilsier dårlig tid og panikk, samt mønster som indikerer at noen utnytter nettopp dette.

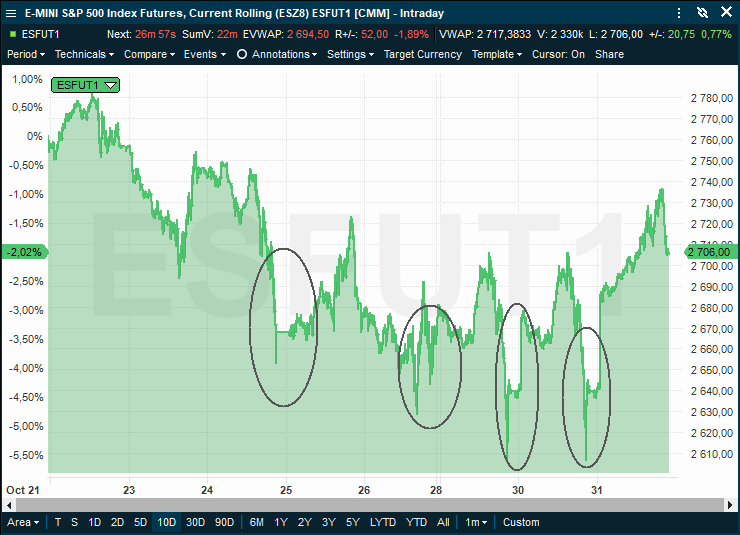

Futures-kontrakten på S&P-500 indeksen, er en av de mest likvide aksjeinstrumentene man kan handle. Alles øyne er følgelig på denne når beslutninger om styrke, svakhet, kjøp eller salg skal fattes.

I denne ordreboken finner vi også alle High Frequency Traders over en viss størrelse. Disse har dataprogrammer som har gjort hurtig mønstergjenkjennelse til en kunstform.

Et mønster som har dukket opp en rekke ganger i den pågående nedgangen har fått navnet «2:40 Northbound Express».

Tallene representerer klokkeslettet lokal tid hvor mønsteret oftest har materialisert seg. «Northbound» er retningen som følger (oppover) og «Express» er ment å beskrive hastigheten.

Triggeren for det hele er at salgspresset i dagens nedgang plutselig øker og sender aksjene i indeksen i fritt fall.

Nedgangen gjør ingen seriøse forsøk på reaksjoner før bunnen er nådd. Når kursen endelig reverserer oppover, gjelder det å hoppe raskt på. Hvis ikke er det for sent.

Rykter om hvem som står bak dette kjøpsprogrammet florerer. PPT (Plunge Protection Team) og SWF (Sovereign Wealth Funds – nasjonale fond) er de oftest nevnte.

Uansett hvem kjøperen eller kjøperne måtte være, har fenomenet blitt registrert og utnyttet av både maskiner og mennesker.

Samtidig er det viktig å huske at intet tre vokser inn i himmelen.

Så langt har det imidlertid ligget nyttig informasjon i dette mønsteret.

Våkne markedsaktører kan enten hoppe på expressen, eller i det minste sørge for at de ikke vasser rundt i skinnegangen når toget kommer dundrende.