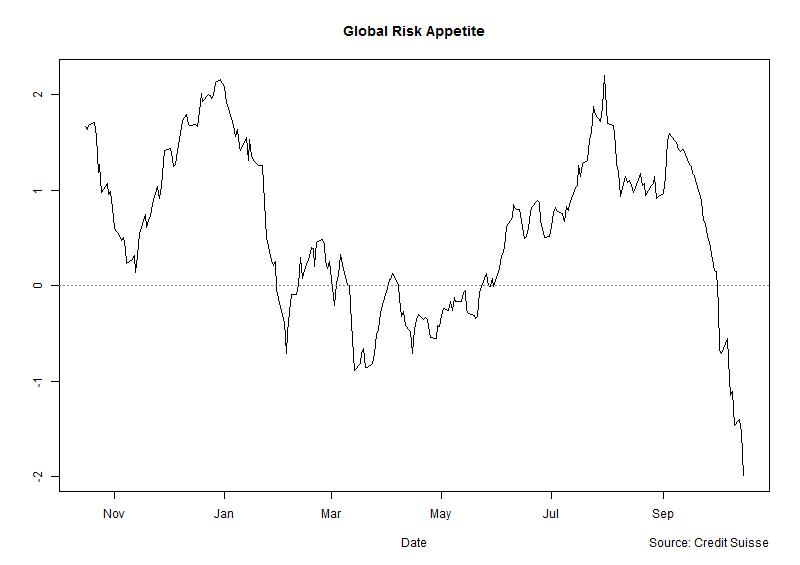

Her er fire chart som godt illustrerer endringen i forventninger som har skjedd over den siste måneden.

Den første er Risikoappetittindeksen til investeringsbanken CreditSuisse. Denne har gått fra nær euforiske nivåer i august til nå å nærme seg panikk.

Neste viser VIX-futures for fremtidig levering. Denne gjenspeiler volatilitetsforventninger i verdens største aksjemarked. For en kort tid tilbake var å selge kortsiktig volatilitetskontrakter regnet for å være en «sikker» inntekt. Åpen balanse av slike kontrakter viste at dette i økende grad ble populært jo lavere volatiliteten falt. Nettopp det motsatte av hva som ville være logisk.

Det tredje chartet viser prisen på olje for fremtidig levering. Denne bloggen har ved flere anledninger påpekt hvor gunstig det var å kjøpe olje for levering i fremtiden med rabatt og samtidig selge oljekontrakter med kortere tid til levering. Olje for levering om 1 år har siden februar falt $8.7 per fat i forhold til 2 års oljen.

Til slutt viser Itrax Xover indeksen at High Yield obligasjoner nå har falt så mye at det er mulig igjen å kalle dem «High Yield», vel å merke uten å fremstå som imbesil.

Husk at endringer skaper muligheter.