Norges Bank Investment Management (NBIM eller Oljefondet som de også kalles) hadde i august sin femte årlige heldagskonferanse for et utvalg av markedsaktører. Tittelen på årets konferanse var «Well-functioning financial markets – macro and micro perspectives”.

Blant temaene som ble tatt opp var endringer i markedsplasser og teknologi, samt hvordan disse påvirker store investorer spesielt.

Ett av foredragene var hvilken effekt High Frequency Traders (HFT) har på store kjøps- eller salgsordre. Her fremla Albert Menkveld en studie som han sammen med sin forskerkollega, Vincent van Kervel, har gjort rundt dette.

Innhenting av relevante handelsdata var gjort mulig takket være Nasdaq OMX, samt ordrebøkene til en rekke store nordiske institusjonelle investorer.

De fleste institusjoner bruker idag selv algoritmer for å hjelpe med å omsette store volum med så liten markedspåvirkning som mulig. Eksempelvis kan en ordre på 2 millioner aksjer deles opp i mindre ordre som deretter sendes automatisk til børsen hvert 5 minutt gjennom dagen.

Resultatet av studien viste imidlertid motsatt adferd hos HFT-foretakene enn det som idag er alminnelig oppfatning. I stedet for å øyeblikkelig gjenkjenne aktiviteten til institusjonene og forsøke å kjøpe aksjene i forkant av disse, gikk HFT’ene til å begynne med mot ordrene. Det vil si at de var selgere når institusjonene var kjøpere og vice versa.

HFT’ene utførte dermed en market maker-funksjon lik den beskrevet i en tidligere blogg. De to nevnte forskerne viste at institusjonene ville ha måtte betale en høyere pris for aksjene dersom HFT’ene ikke stilte opp på denne måten.

Først etter flere timer med kontinuerlig kjøp, endret HFT’ene strategi og ble selv kjøpere. De fortsatte deretter å være på samme side av markedet som institusjonen til dagen var over.

Dette er ikke forskjellig fra menneskelig adferd, være seg om dette var en trader eller en market maker. Begge ville trolig reagere dersom de oppdaget vedvarende ubalanse mellom tilbud og etterspørsel og forsøke å tjene penger på denne.

Resultatet av at HFT’ene lente seg mot ordren var at markedspåvirkningen av de institusjonelle ordrene ble mindre. Totalt representerte dette en kostnadsbesparelse på 39% sammenlignet med hva som ville ha skjedd uten HFT-aktiviteten.

Når begge parter var på samme side av markedet, medførte dette en økning i enten tilbud eller etterspørsel, noe som logisk påvirket kursen. I denne perioden økte følgelig transaksjonskostnadene med 64%.

I en studie gjort av det australske finanstilsynet, konkluderte de med at aktiviteten HFT kostet øvrige aktører AUD 1 per AUD 10.000 i omsetning (0.01%). Om enn signifikant, så allikevel minimalt i forhold til kurtasje og andre avgifter.

Studien til Menkveld og van Kervel er interessant, men bekrefter samtidig at robotene ikke opptrer vesentlig forskjellig fra mennesker. Robotene er bare raskere og mer effektive. I andre sammenheng kalles dette for progresjon.

Menkveld og van Kervel konkluderte forøvrig med at HFT’ene var i stand til å tjene penger både når de gikk mot og med ordrene. Hvis man er av den oppfatning at dette vil vedvare burde institusjonene selv etablere HFT-foretak og/eller investere i slike. Minst to kjente HFT’er er børsnotert.

En slik investering ville bidra til kunnskapsoverføring i tillegg til å være en hedge mot eventuelle høyere transaksjonskostnader. En innlysende løsning ingen synes å ha tatt innover seg.

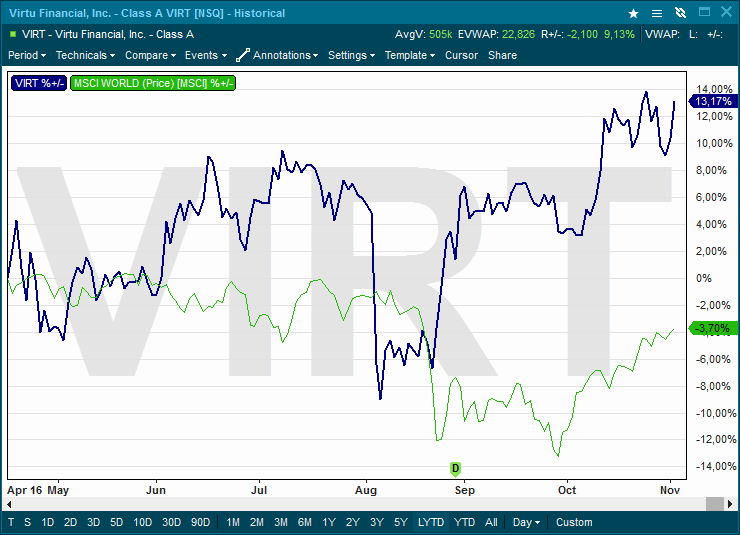

Infront-chartet under viser kursutviklingen til den mest kjente av de børsnoterte HFT’ene, Virtu Financials. Den grønne grafen er den samtidige utviklingen til MSCI World Stock Index.

Utviklingen i Virtu-aksjen har vært forbausende volatil, gitt at det hevdes at selskapet har vært inne i en enestående periode og ikke minst fordi de siden oppstart kun sies å ha hatt én enkelt dag med tap. Tapet denne dagen skyldtes ironisk nok en menneskelig feil.