Progress in society is made by those few who are willing to challenge the norms, standards and believes established in society.

Mediene kommenterer ofte VIX-indeksen, eller «fryktindeksen» som den gjerne kalles. VIX er en amerikansk indeks som er lenket til opsjonene på aksjene i den kjente S&P-500 indeksen.

VIX måler hvor dyre eller billige disse opsjonene er ved å måle den implisitte volatiliteten som til enhver tid ligger i opsjonsprisene som stilles.

Den implisitte volatiliteten forteller oss hvor mye markedsaktørene forventer av svingninger fremover. Den historiske volatiliteten forteller oss kun hva som allerede har funnet sted.

I enkle trekk kan vi si at VIX-indeksen måler hvor mye markedet til enhver tid er villig til å betale for å forsikre seg mot store svingninger.

Siden de største svingningene på denne og andre aksjeindekser har vært forbundet med nedganger i aksjemarkedet, er VIX-indeksen blitt kjent som «fryktindeksen».

VIX-indeksen ble opprettet i 1993, men det var første 11 år senere det ble mulig å handle VIX direkte gjennom futures.

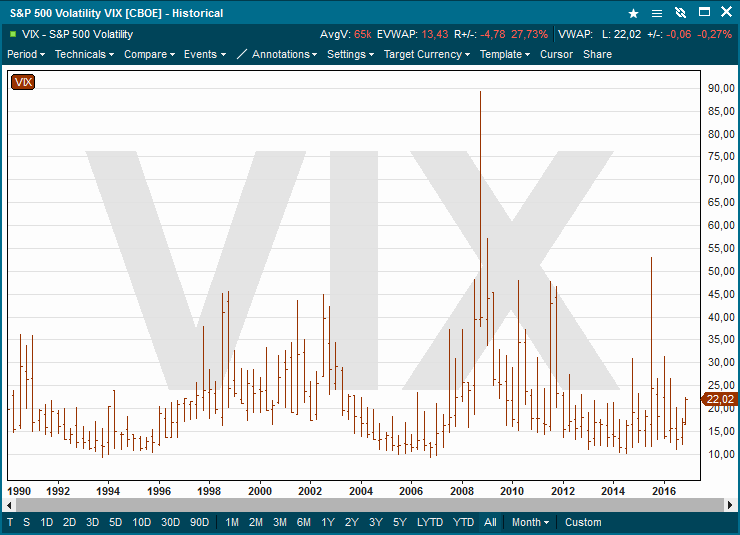

Frem til finanskrisen hadde VIX-indeksen beveget seg mellom nivåene 10 og 45. Generelt må det kriser til for å bevege denne over 30 (kollapsen i hedgefondet LTCM, Asia-krisen, 911 og dot.com-boblen).

Finanskrisen skulle imidlertid ta indeksen til helt nye nivåer. Indeksen gikk til 90 og doblet dermed tidligere registrerte toppkurser.

Spennet mellom topp- og bunnivåer (volatiliteten til volatiliteten) har også vært større siden finanskrisen. Etter å ha bunnet ut to ganger på 15 i henholdsvis 2010 og 2011, ble det registrert nivåer på 48.

Aksjefallet på høsten 2015 føk VIX-indeksen så høyt som 53. Et meget høyt fryktnivå målt i forhold til aksjenedgangen. En VIX på dette nivået gjenspeiler en forventning om at den brede S&P-500 indeksen vil bevege seg over 3% om dagen i to ut av tre dager.

Sentralbankenes kvantitative lettelser, mange ganger omtalt av denne bloggen, har redusert markedsvolatiliteten og senket bunn-nivået tilbake til de historiske bunnene i området mellom 10 og 15.

Det er imidlertid ikke bare frykt som gjenspeiler seg i denne indeksen. Grådighet kommer også frem. Samt vår tendens til å kjøpe når det er dyrt og selge når det er billig.

De høye VIX-nivåene ble satt ene og alene fordi mange hadde tatt altfor høy risiko og måtte kjøpe seg beskyttelse for enhver pris.

Når VIX-indeksen er lav får mange lett oppfatningen om at «freden» vil vare evig og er derfor villige til å selge VIX, som er analogt med å utstede opsjoner. Håpet er at man kan putte opsjonspremien i lommen og derved få en økt avkastning.

Det siste halve året har nærmest utelukkende vært preget av salgsanbefalinger på VIX-futures.

Sett i ettertid har det inntil nylig vært lønnsomt. Det må imidlertid være lov til å stille spørsmål om fortjenesten står i forhold til risikoen på denne strategien.

Ved en lav VIX (15-10) er utfallsrommet på nedsiden begrenset. Vi har aldri sett en VIX under 9 (en VIX på 0 vil si at det er ingen svingninger i markedet overhode).

Det skal riktignok noe temmelig katastrofalt til før den går til 90, men det har faktisk skjedd. Det har vært en rekke bevegelser over 40 i årenes løp og senest ifjor.

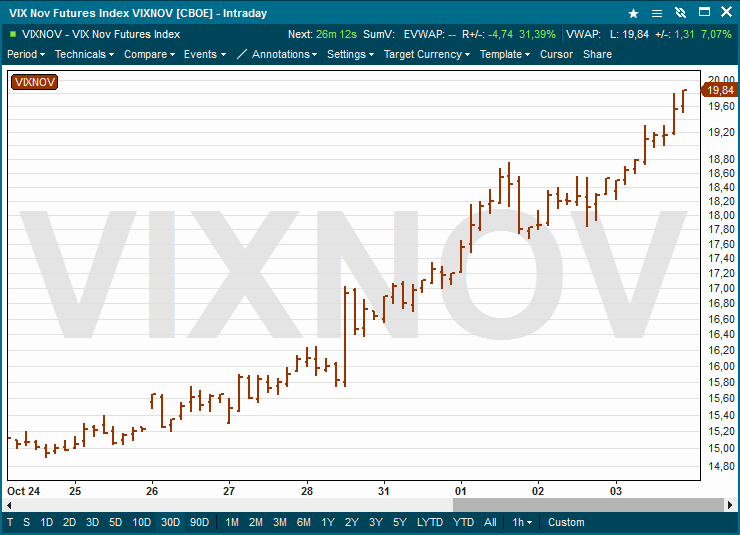

Mens alle anbefalinger jeg har sett de 10 siste dagene har gått på å kjøpe aksjer, har både S&P-500 og Oslo Børs falt rundt 3%.

Hadde du kjøpt VIX-futuren i samme periode kunne du ha innkassert en gevinst på 33%.

En håndsopprekning over de som ble anbefalt å kjøpe VIX-futuren for 10 dager siden kunne ha vært interessant. Alternativt kjøpsanbefalinger på en VIX under 13.

Alltid hyggelig å registrere noen som tør å tenke annerledes.

Infront-chartet viser utviklingen på VIX-futuren med forfall i november.