10 bud og til slutt en klarsynt observasjon

Nedenstående råd er forfattet av Merrill Lynch’ sjefstrateg, Richard Bernstein. Richard har over 20 års erfaring i meglerhuset og har samlet disse i følgende 10 ”bud”:

1. Inntjening er vel så viktig som kapitalinntekter

2. De fleste aksjemarkedsindikatorer har aldri blitt testet. De fleste virker ikke.

3. De fleste investors’ tidshorisont er for kort. Statistikk indikerer at day trading for det meste er basert på flaks.

4. Bullmarkeder begynner som følge av risikoaversjon og undervurderte aktiva. De starter aldri som følge av halleluja-stemning og kjøpspress.

5. Diversifisering er ikke basert på antallet posisjoner i en portefølje. Tvert i mot er det avhengig av korrelasjonen mellom aktivaklassene i porteføljen.

6. Selskapenes balanser er generelt viktigere enn inntekt og kontantstrøm.

7. Investorer burde fokusere på selskaper som benytter GAAP regnskapsstandard, og legge mindre vekt på ”pro forma” eller ”ikke-revisorbekreftet” finansiell informasjon.

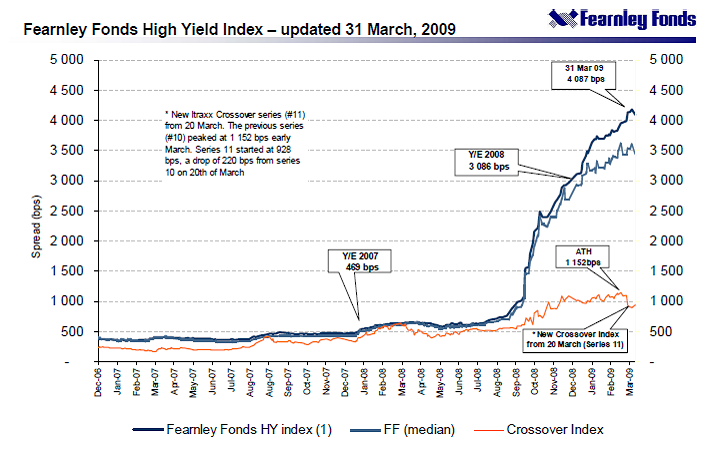

8. Investorer bør være tilbydere av vanskelig tilgjengelig kapital. Avkastningen er typisk høyest når kapital er lite tilgjengelig.

9. Investorer burde lære seg så mye finansiell historie som mulig.

10. Belåning er kun en illusjon av velstand. Sparing er reell velstand.

Det kan utvilsomt suppleres mye til disse ”budene”. Jeg skal nøye meg med noen av de jeg selv brenner mest for:

Indikatorer

Så langt jeg vet, har ingen funnet den ”hellige gral” til nå. Mange indikatorer er bra, men krever menneskelig intervensjon gjennom tolkning og anvendelse. Markedene endrer seg stadig med tanke på retning, tempo og volatilitet. Indikatorer virker typisk under visse markedsforhold men ikke i andre. De som imidlertid er nærmest til å ”knekke” denne utfordringen er de store modellbaserte fondene, bedre kjent som CTA’er. Disse har typisk over $10 milliarder til forvaltning og gjennom dette inntekter nok til å ha ressurser, både menneskelige og datakraft, til å jobbe seriøst med problemstillingene. Vi er selv investert i et slikt fond. Fondet har en analysestab på over 100 personer. De fleste av dem fysikere og matematikere. Et annet fond jeg kjenner godt til ble startet av en etteretningsoffiser med kodeknekking som spesialfelt.

Gjennom årene har jeg blitt presentert for flere ”garantert rikdom”-indikatorer enn jeg kan huske. Så godt som alle har kun hatt en pro forma historie. De er med andre ord laget på basis av det som allerede har skjedd og man bruker denne ”suksesshistorien” til å innbille mulige kjøpere at det samme vil skje i fremtiden. Det underlige med dette er at så mange kjøper slike argumenter ukritisk. Man skal være usedvanlig sløv dersom man selv ikke er i stand til å lage en vellykket indikator i ettertid. Ikke desto mindre har det vært lettere å hente inn penger til slike programmer enn til forvaltere som har levert god risikojustert avkastning i flere tiår. Årsaken til dette er selvfølgelig urealisme og grådighet. Disse programmene viser alltid skyhøy ”teoretisk” avkastning, men så er det jo et faktum at mange foretrekker drømmer fremfor realiteter.

Halleluja-stemning og kjøpspress

Dette er et fenomen normalt assosiert med slutten på en oppgangsfase, ikke begynnelsen. Gå bare tilbake og sjekk avisoverskriftene mot slutten av oppgangen. Forsiktighet latterliggjøres, risikotagning hylles, soliditet er noe for idioter og maksimal belåning gjelder. Med tanke på indikatorer; her finnes faktisk gode inputs til en kontrær aksjemarkedsindikator og gratis er den også. Man trenger kun lese store overskrifter på avisenes forsider.

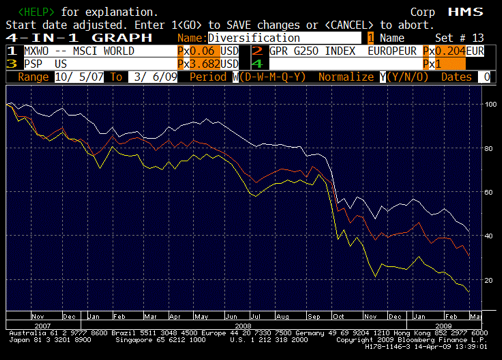

Diversifisering

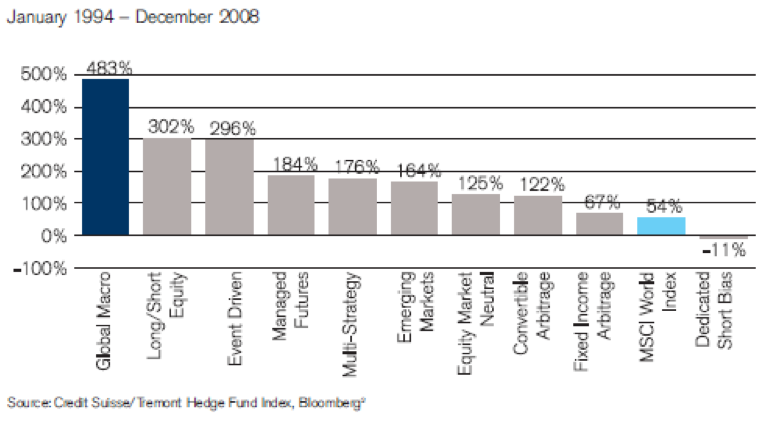

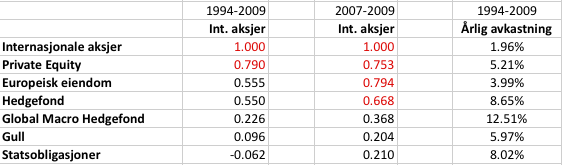

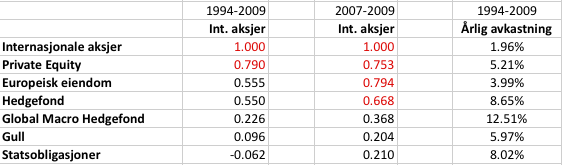

Her fikk utvilsomt mange ”kjørt seg” i den siste nedgangen. Dessverre er ikke korrelasjoner robuste, men kan allikevel gi en god pekepinn på hva som kan være diversifiserende og gjennom det risikodempende, og hva som ikke vil være det. Nedenstående tabell viser korrelasjonen mellom internasjonale aksjer og Red Rock Private Equity index, Indeksen over de 250 største eiendomsselskapene i Europa, Tremont Hedge Fund Index, Tremont Indeks over Global Macro hedgefond, gull og til slutt amerikanske statsobligasjoner. Tallene i rødt viser hvilke aktivaklasser som har hatt en signifikant korrelasjon (betydelig samvariasjon) med aksjer. Verdier over 0.5714 betyr at de egner seg dårlig til å diversifisere en aksjeportefølje. Ikke uventet gjelder dette Private Equity som diversifiseringsmessig viser seg å være et alternativ til tradisjonell aksjeforvaltning. Den årlige avkastningen i Private Equity har som tabellen viser imidlertid vært 2.7 ganger høyere enn avkastningen til børsnoterte aksjer.

Robusthet

Manglende robusthet synliggjøres ved å sammenligne studien over 15 år mot verdiene registrert kun under den kraftige nedgangsperioden vi forhåpentlig har lagt bak oss. Eiendom, som ikke hadde signifikant korrelasjon i den lange studien, ble ”verstingen” i den nåværende nedgangen. Økning i belåning er en stor bidragsyter her. Den brede hedgefondindeksen tok også skrittet opp, og viste at gjennomsnittshedgefondet egnet seg dårlig som diversifisering mot aksjer. Forklaringen her er nok investorers adferd fremfor belåning alene. Forut for nedgangene som begynte i 1998, 2000 og 2007 ble investorer i økende grad fokusert mot aksjemarkedet og stadig flere ville at hedgefond skulle oppføre seg som aksjefond. I likhet med de tidligere tilfellene så man bort fra den opprinnelige målsetningen om diversifisering, og ønsket i steden alle eggene sine i én kurv. Mange hedgefondforvaltere oppfylte dette ønsket gjennom å gå tungt inn i aksjer. Disse forvandlet seg raskt til å bli aksjefond med belåning fremfor hedgefond. Det er følgelig ikke underlig at det var denne type fond som hadde de største tapene ifjor.

Kinderegg

Statsobligasjoner har de 15 siste årene vært rene Kinderegget. Ser man på den lange og korte historikken som her er presentert, både med hensyn til korrelasjon og avkastning, er det mye som tyder på at statsobligasjoner både som investering og diversifiseringsalternativ av mange har vært kraftig undervurdert. Det er derfor lite hyggelig lesning for de samme å registrere at trauste og kjedelige statsobligasjoner avkastningsmessig kommer på tredje plass av dette utvalget, og dermed banket aktivaklasser som man må påregne betydelig risiko ved å være investert i. Mitt ydmyke syn fra hvor vi står nå vil være at avkastningen på de fleste statsobligasjoner for tiden er så lav at man ikke får betalt for risikoen, verken mot konkurs (land har faktisk gått konkurs tidligere) eller fremtidig inflasjon (kursfall). Inflasjon er i øyeblikket riktignok en ønsketenkning og ikke en realitet. Timing blir derfor her et viktig element, noe det synes å herske en bred enighet om at er umulig. For at dette ikke skal fremstå som en umiddelbar anbefaling dekker jeg meg derfor bak det latinske uttrykket ”Caveat Emptor”.

Gullord om benchmark

En av mine nærmeste kollegaer, som er meget kvantitativt belastet, konkluderte forleden sin analyse av utviklingen til et norsk aksjefond med å hevde: ”Denne forvalteren synes å ha en Lottokupong som benchmark fremfor Børs-indeksen”. En konklusjon jeg fullt ut deler, men selv skulle ønske jeg hadde kommet på.