Apropos frontrunning (handle i forkant) av FOMC (sentralbankmøter i USA), omtalt i gårsdagens blogg. Møter i Federal Open Market Comitee skjer minst fire ganger i året. På disse møtene beslutter og deretter informerer FOMC om forestående tiltak fra sentralbanken; herunder intervensjoner, støttekjøp og kvantitative lettelser (pengetrykking).

Mengden av rykter i forkant av slike møter øker suksessivt jo nærmere man kommer møtedatoene og markedene har også en tendens til å bevege seg i forkant av offentliggjøringen av beslutningene.

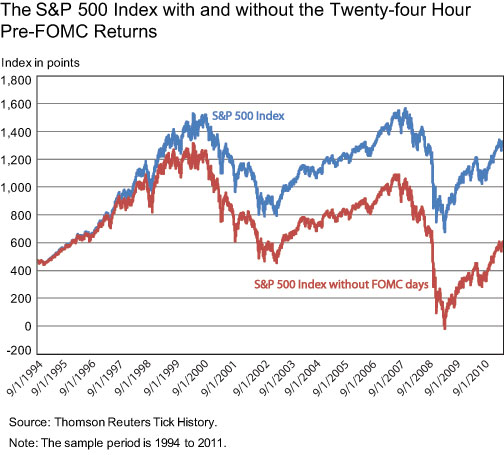

Den nedenstående illustrasjonen fra Thomson Reuters viser i med blå grafe hvordan det amerikanske aksjemarkedet utviklet seg i perioden 1994-2011. Den røde grafen viser utviklingen i samme periode, men fratrukket avkastningen oppnådd de siste 24 timene før FOMC-møtene.

Dette er en meget god illustrasjon på formuesoverføring fra Main Street (alminnelige skattebetalere) til Wall Street (banker og meglerhus). Illustrasjonen forteller også at uten hjelp fra sentralbanken ville det amerikanske aksjemarkedet ikke gitt positiv avkastning på 17 år.

Smarte investorer, som lenge har forstått at det er tull at man «alltid skal eie aksjer», vil ha utledet at mye bekymringer kunne vært spart dersom man kun hadde sittet med aksjer rundt 96 timer i året.

Hei Christian,

Jeg analyserer og investerer ut ifra et makrosyn og er derfor ikke den beste til å gi sektormessige vurderinger. Når det gjelder råvarer til tungindustrien styres disse kombinasjonen tilbud på den ene siden og kinesisk etterspørsel og stimulanser på den andre.

Kinas vekst er fallende, om enn fortsatt høy sammenlignet med USA og Europa. Det er imidlertid grenser for hvor store tiltak kineserne kan sette i gang i sitt eget land for å dekke opp fallende etterspørsel fra først og fremst Europa.

Billigere og raskere transport kombinert med internett og fall i handelsbarrierer, har bidratt til at handel og økonomisk utvikling er blitt global. Dette betyr at det er få steder å gjemme seg når det virkelig blåser. Det er bare snakk om tid før effekter over en viss størrelse på den ene siden av kloden når rundt.

Råvarene du nevnte «lagget» aksjemarkedet en tid og var derfor interessante for oss i en «relative play» (short aksjer/long industrielle metaller). De siste dagene har metallene falt mer enn aksjer og vi ser derfor etter om en ny mulighet dukker opp.

Problemet du tar opp om forvaltning er det stor enighet om. Verden største forvaltningsselskap, BlackRock, JPMorgan og McKinsey (siste kom ut i forrige uke) har alle tatt til orde for at endringene i den global økonomien er så omfattende at man må legge om måten man investerer på. Disse rapportene blir imidlertid fortiet eller motarbeidet av alle som er tjent med at alt forblir som det var.

Slik var det en gang også med meglermonpolet i Norge. De ville hverken slippe inn nye aktører eller forholde seg til tidsmessige endringer.Topp-posisjon hadde meglerhuset Fondsfinans og de var også den største motstanderen av endringer. Idag er handelen på Oslo Børs overtatt av utlendinger og Fondsfinans er knapt å finne på meglerstatistikken. De fleste andre dominerende meglerhusene fra den tiden er forøvrig borte. Det triste er at man risikerer at det samme skjer med sparepengene og formuene til norske investorer om «monopolistene» fortsatt får råde.

/Peter

Hei Peter.

Veldig tydelig forskjell og ganske skremmende hvor lite opplyst folk er om sammenhengen mellom denne formuesoverføringen og de samfunnsøkonomiske konsekvensene. Systemssvikten har lenge vært et faktum.

Helt utrolig at de ansvarlige aktørene bare kan fortsette å drive «kasinoene» sine på denne måten, nå i vesentlig større grad enn tidligere, men det er ikke mindre skremmende hvor lite politikere og media ønsker og/eller evner å sette problemet på dagsorden. De fleste mangler den generelle forståelsen for disse kreftene. De neste årene, kanskje tiårene, vil det være en utfordring for mannen i gata å forvalte sine pensjoner/sparemidler med omhu og stabilitet.

På lang sikt, hvilke næringer tror du vil lide vesentligst?

På kort og mellomlang sikt, hvordan tror du råvarer til tungindustrien vil utvikle seg?

Mvh Christian