Det paradoksale er at om forslaget om å plassere alle sparepenger i aksjer hadde blitt fremsatt på bunnen for 6 år siden, ville det blitt ansett som ekstremt uansvarlig og øyeblikkelig nedstemt av alle parter.

For bare et par dager siden feiret amerikanere 6 år med oppgang etter bunnen som ble nådd i kjølvannet av finanskrisen. Fra bunn til topp har oppgangen så langt vært på rundt 200%, mens oppgangen fra toppen før finanskrisen har vært på 33%. De fleste liker imidlertid å benytte det første tallet, idet det i ettertid synes lett å kunne ha plukket bunnen.

Samtidig med denne feiringen kan vi lese at småsparere nå flytter sparepengene sine fra bankkonti over til aksjefond. Siden bankrenten er lav og norske aksjer nå er høyere enn de var før finanskrisen, føles aksjer som et riktig og trygt alternativ. Det synes å være en bred enighet om at tiden er inne for å kaste forsiktighet for vinden og plassere alle sparepengene i aksjer.

Myndigheter, NHO, fondsselgere og pensjonskasser som ikke lenger ønsker å gi deg rentegaranti på pensjonen din kan vel tross alt ikke alle sammen ta feil(?).

På samme måte som innløsninger i norske høyrentefond bidro til kursfall hos sistnevnte, vil nytegning i aksjefond kunne bidra til en videre kursoppgang i aksjer. En oppgang som vil bidra til å gi inntrykk av at «alle» hadde rett, mens virkeligheten er at den i hovedsak er drevet av nettopp denne omallokeringen.

Entusiasmen for å plassere alle sparepenger i aksjer minner oss om at det er mer vi i disse dager kan feire enn 6 års dagen for den amerikanske aksjebunnen. Datoen faller nemlig sammen med 15 års dagen for toppen av dot.com-boblen.

Denne perioden har fellestrekk med dagens situasjon. Overbevisningen den gangen var at nystartede internettselskaper var det eneste småsparere burde investere sparepengene sine i. «Alle» var enige om at den «nye økonomien» ville overta. Bedrifter basert på gamle økonomiske prinsipper som inntjening og soliditet var passé og best egnet for stakkarne som ikke var i stand til å forstå den «nye vinen».

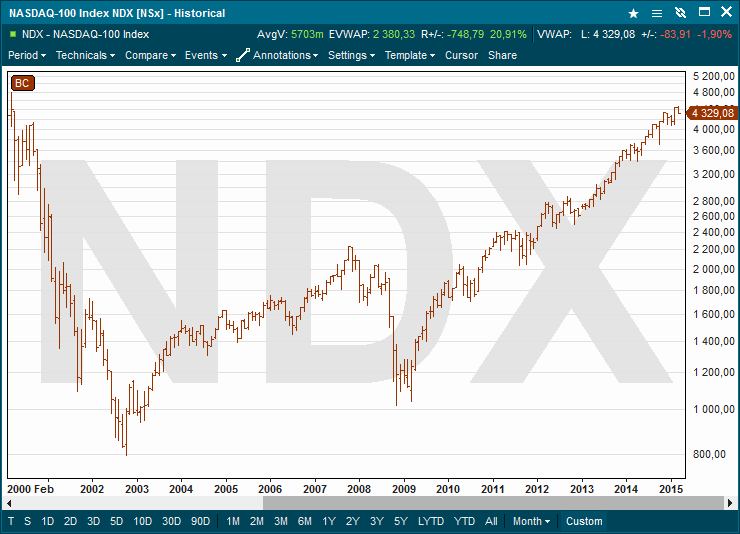

Hvis vi overser alle konkursene innen internettselskaper og isteden fokusere på de mer edruelig selskapene som overlevde, kan vi glede oss over at NASDAQ-indeksen nesten har klart å ta nedgangen som begynte for 15 år siden.

Dette er i sannhet verdt å feire for de som den gangen hørte på tilsvarende råd og plasserte alle eggene sine i én kurv og fremfor alt ikke mistet motet da verdiene deres falt over 80% i løpet av de to og et halvt første årene og deretter halverte seg under finanskrisen.